広告を掲載

マンション検討中さん

[更新日時] 2024-06-07 20:43:55

その35です。

下記テンプレを参考に書き込みをお願いします。

【テンプレ】

■世帯年収(できれば手取り月○○万円、ボーナス年○○万円等も明記)

本人 税込500万円 正社員

配偶者 税込400万円 正社員

■家族構成 ※要年齢

本人 30歳

配偶者 30歳

子供1 0歳

■物件価格・種類(マンションか戸建てかを明記)

3000万円 新築マンション

■管理費・修繕積立金・駐車場代(マンションの場合)

11000円・5600円・10000円 /月

■住宅ローン

・頭金 200万円(諸経費別途200万円用意有)

・借入 2800万円

・変動 30年・3.00%

■貯蓄 (購入後の残貯金)

200万円

■昇給見込み

無し

■定年・退職金

60歳

2000万程度見込み

定年後、5年間の再雇用制度有り(年収300万程度)

■将来の家族構成の予定(特に現在子供無しの場合)

子供2年以内にもう1人欲しい

■その他事情

・車のローン(月3万円、あと1年)

・親からの援助100万円

・妻は産休、育休が取りやすい職場。近隣に妻実家有り、育児協力が見込める。

[スレ作成日時]2017-05-08 23:27:19

|

分譲時 価格一覧表(新築)

|

» サンプル

|

分譲時の価格表に記載された価格であり、実際の成約価格ではありません。

分譲価格の件数が極めて少ない場合がございます。

一部の物件で、向きやバルコニー面積などの情報に欠損がございます。

|

|

| ¥1,100(税込) |

|

欠品中 |

※ダウンロード手順は、

こちらを参照下さい。

※クレジットカード決済、PayPal決済をご利用頂けます。

※購入後、72時間(3日)の間、何度でもダウンロードが可能です。

年収に対して無謀なローン その35

-

12979

匿名さん

-

12980

匿名さん

ペアローン組んでらっしゃる方、

万が一、1馬力にならざるを得なくなったら

何ヶ月分くらい余裕ありますか?

-

12981

匿名さん

>>12980 匿名さん

ほぼ同収入同士のペアローンですが、出産~3年+αと考えて、6年分は余裕をみてローン組みました。

-

12982

匿名さん

一般的な平均家庭が世帯年収1400万???

年収の中央値400万程度なのに?

一般的な家庭(共働き)で借り入れ3倍までとしたら、借り入れ2400万が限度

子供を作るなら広めの家が必要だけど2400万じゃ買えんでしょ。

2倍3倍の借り入れは理想だが現実的じゃない。

-

12983

匿名さん

平均的な世帯年収なら賃貸にしておきなさい。

もう誰でも家が買える時世ではない。

-

12984

匿名さん

十世帯十色、平均的とは何を指すのかわからんけど、

90歳まで生存するとして生涯宿借か持ち家か各自比較試算しメリット、リスクも考慮して答え出せばいいだけ。

-

12985

匿名さん

>>12982 匿名さん

全体の年収と実際に家を買う世帯年収は大きく違いますよ

-

12986

検討者さん

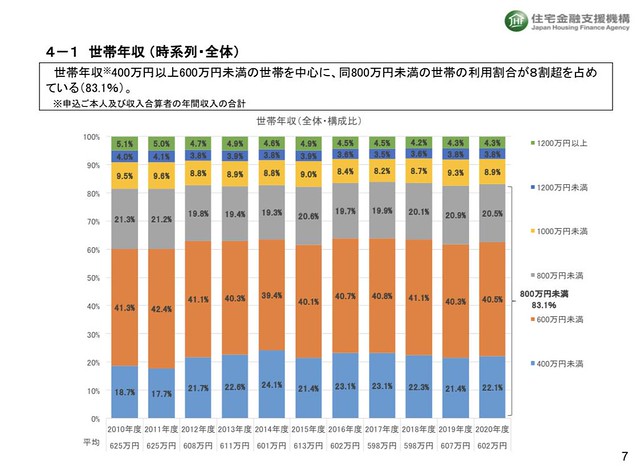

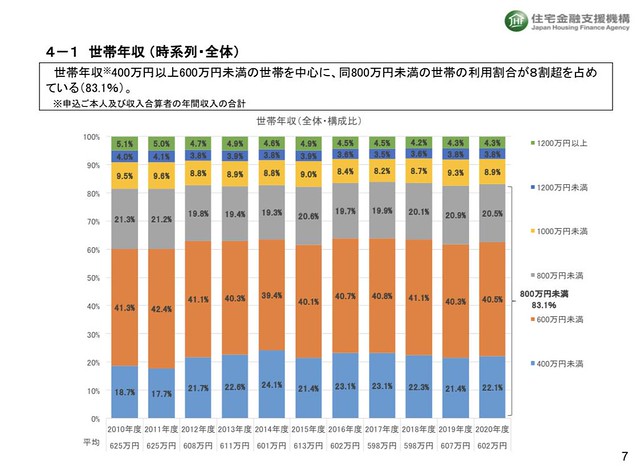

ローン組む世帯年収は1500前後がボリューム層とはよく言われますね

それだけ住宅価格が高騰しているのと、ある程度収入がないと買うことが厳しいということの裏返しかもしれませんが

-

12987

匿名さん

>>12985

新築戸建てを購入した家庭の平均世帯年収は720万だからそんなもんですよ

-

12988

匿名さん

地価が安い地域なら年収が低くても戸建てが買えるかもしれない

都市部の戸建てのように、地価が建物新築価格の何倍も高額な地域の世帯年収は相応に高い。

-

-

12989

匿名さん

日本一地価の安い秋田県なら・・・?と思ったけど平均年収も秋田県は下から数えた方が早いので、やっぱ世帯年収の3倍の借り入れだけで家を買うのはキツいですわ。

頭金を多く貯めるにしても、貯めるまで賃貸に住んで家賃を払い続けなきゃならないですし。

東京の会社でリモートワークで働いている地方民が最強ですね。

-

12990

検討者さん

借入で世帯年収の3倍を超える場合は絶対買わないほうが良いです。

3倍で4000万代が買えない場合はそもそも論外かと

-

12991

匿名さん

-

12992

匿名さん

不動産は相続が面倒だから、一生賃貸に住んで現預金で相続させた方が家族は喜ぶでしょう。

-

12993

匿名さん

教育費の値上がりで、子供がいると大学の入学金や授業料だけでも私立文系4年間で500万弱、国立でも約250万ぐらいかかる。

これに交通費や教科書代も必要だし、自宅外通学ではさらに最低400万は必要になる。

学資保険は低金利の影響でメリットが少ないから、子供が大学進学時期になると家計への負担が一気に増える。

住宅ローンでギリだと、奨学金で子供に借金させるしかなさそう。

-

12994

匿名さん

収入で不安なら生涯宿借で行くしかない。そして別スレ立てれば良い。

-

12995

検討者さん

奨学金云々の前に、年収の2倍以下の借入で抑えればその問題すら出ないから

-

12996

匿名さん

コロナとウクライナで物価高と不景気が加速されて、無謀なローンのハードルは下がりっぱなし

終身雇用の終焉で長期の住宅ローンも組みにくい世の中になった

-

12997

匿名さん

兜町ではドルとの格差で来年ごろ金利も上がるともっぱらの噂。

経済制裁でロシアからも木材輸入できず、その後、ウクライナ復興で建材含めあらゆるものが不足、高騰するでしょう。

これから住宅ローン組む人は先々気にしなきゃならない。

-

12998

匿名さん

給与所得者なら家を買う前に自分の会社の経営状況や、雇用制度の変化に気をつけないといけない。

-

12999

検討者さん

スレタイからずれてきてるけど、結論として無謀なローンは年収の2倍以上の借入額ってことでおけ?

-

13000

匿名さん

-

13001

匿名さん

結論としては2倍とか3倍の借り入れ額では、購入は無理。

理想は理想で現実的かどうかは別問題って事ですね。

-

13002

検討者さん

理想と現実とかではなく2倍以下に抑えられなければ家を買えないって結論だね

-

13003

匿名さん

家を買えてもローンを返せずに破綻する可能性が高まるだけ

-

-

13004

匿名さん

日本の借り入れの平均は年収の7倍です

住宅ローン破産率は2%ほどですね

2倍以下でなければ家を買えないなら家を買える世帯は日本のわずか数%、残りは賃貸暮らしとなるので賃貸の供給が足りなすぎます

そんなことになれば賃貸料が爆上がりになって家賃を払えなくなってしまいますよ

-

13005

匿名さん

今は将来の年収があてにならない時代

終身雇用や年功序列賃金を前提にした年収の何倍は役に立ちそうもない。

-

13006

匿名さん

コロナや戦争など予測不能な出来事で景気が大きく動く時代の長期ローンは難しそう。

-

13007

eマンションさん

完済した頃には、

所有者不明、相続放棄の区分所有物件の

後始末に追われるみたいだね。

管理費滞納やら、相続人探しやら残地物の処理だとか。

-

13008

検討者さん

>>13004 匿名さん

世間知らずですね。

家を買う世帯年収の平均は1500

独身の平均年収とは訳が違うんですよ?

-

13009

匿名さん

>>13008

家を買う世帯年収平均が1500万とは住宅市場動向調査報告書の内容とはずいぶん違いますが、どこのデータですか?

-

13010

検討者さん

>>13009 匿名さん

首都圏以外は含みませんよ

地方なら2000万で庭付き駅近の新築買えるので参考になりませんから

-

13011

匿名さん

>>13010

首都圏だけとして、家を買う世帯年収の平均は1500万のデータをあなたはどこで見ましたか?ネット上にありますか?

-

13012

e戸建てファンさん

戸建て購入層の平均世帯年収は体感1200くらいかと思いますね。

20代後半で夫が700,妻が500が1番平均的なモデルケースかと…

>>13008さんの1500は東京の都心部かな?

地方だと20後半世代で低くて世帯1000、平均1200かなって感じですかね。長年仲介やってますけど

-

13013

e戸建てファンさん

ただローンを組む際はペアローンにしない方が大半なので、実質は世帯1200ですけど、夫の700組むって方が20代後半付近だと多いイメージですね

-

-

13014

匿名さん

アットホーム調べだと首都圏のマンションに限ると平均世帯年収は1000万ですね。平均価格は6300万なので、6倍強の借り入れが多いという事でしょう

世帯年収1500万は首都圏というよりも都心部とか高級住宅地の話でしょうか?

いずれにしても家を買う世帯年収の平均の例としてあげるにはレアケースでしょう

-

13015

通りがかりさん

地方でも世帯はさすがに30代前半なら1000は余裕で越えるでしょ

両方中小企業でも

-

13016

通りがかりさん

地方中小でも平均年収は大体

20代 400

30代 600

40代 700

だから世帯で1000切ること自体がそもそも論でありえないんだよね。

片方が育児休業とかでない限りは。

-

13017

匿名さん

過去レス見る限りでは1000万切りはゴロゴロいますし、

世帯年収800万~1000万の方、いくらの物件買いますか?スレも盛況です。そんなもんでしょ

-

13018

匿名さん

-

13019

フル美酒

-

13020

通りがかりさん

世帯年収1000以下で家買うって援助なしではあり得ないでしょw

-

13021

匿名さん

ていうか平均世帯年収で検索すれば分かりますよね。

なんだか当たり前のように首都圏の平均年収が1500万とか地方でも1000万とか書かれると、自分が間違ったものを見ているのかと

-

13022

匿名さん

いまは一馬力で30歳代後半に年収1000万を超えないの?

給料が下がったのか働きが悪いのか。。

-

13023

匿名さん

いまはも何も30代後半で1000万が当たり前の時代ってありましたっけ?

バブル時代?

-

-

13024

匿名さん

>>13023 匿名さん

あたりまえではないが、バブルの後でも家を買おうと考えるのはそれぐらい稼げるようになって、自己資金も十分できてからでしょ。

販売が頭打ちの不動産業界は、低利の長期ローンで顧客層を所得の低い層まで拡大してきた。

2馬力が条件の長期ローンでは、コロナとウクライナなど予測不能のリスクに柔軟に対応できない。

米国のサブプライムローン問題が想起される。

-

13025

匿名さん

「フラット35利用者調査」で調べてみたら?

いつの時代ベースで語ってるのかわからないけど、

個人の「常識」とか「体感」とか全くアテにならないんで。

大事なのはデータ。

-

13026

匿名さん

>あたりまえではないが、バブルの後でも家を買おうと考えるのはそれぐらい稼げるようになって、自己資金も十分できてからでしょ

これは実際にバブル後の家を買う世帯の年収がそのくらいであったという話ではなく、>>13024さんの中ではそれが理想で、そうであるべきだという話ですか?

-

13027

通りがかりさん

>>13025 匿名さん

データからみた購入層の世帯年収は1000を余裕でこえてるよ

-

13028

通りがかりさん

データがありました

-

-

13029

通りがかりさん

>>13028 通りがかりさん

13027さんとは同じ名前ですが、別人です。

-

13030

戸建て検討中さん

平均年収って過去何十年分も平均年収が統計で出てるのに、一馬力1000万とか言ってるやつって何なの?

煽りか自虐風自慢なのか、それとも本当に何も知らない人なのか…

-

13031

匿名さん

>>13028 通りがかりさん

住宅金融支援機構を利用するのは、比較的属性が低い人が多いから年収も相応

-

13032

検討板ユーザーさん

すみません質問させてください。

夫43歳 670万 団体職員

妻41歳 530万 会社員

2人とも正社員です、5700万の新築マンションを頭金と諸費用で500万ほど入れて5300万借入を考えてます。

子どもは7歳一人っ子、2人目は考えてません。車、ペットなし、貯蓄は頭金払うと現金投資全部含めて1700万ほどになります。

子どももだいぶ手が離れたのでこのまま定年までと共働きしたいと思っています。

無謀でしょうか?アドバイスお願いします。

-

13033

通りがかりさん

>>13032 検討板ユーザーさん

借入2倍以上は無謀です。

再考した方が良いかと

-

-

13034

匿名さん

-

13035

匿名さん

相応の年収がないと高額なまともな家を買えないのが現実

身の丈にあわない無謀なローンが増える原因

-

13036

匿名さん

>>13032 検討板ユーザーさん

金額的には問題ないように思えるが、マンション価格からあまり資産性が見込めなそうなので、もう少しいいマンションを買われたらどうですか?

-

13037

通りがかりさん

-

13038

匿名さん

-

13039

変動金利さん

>>13032 検討板ユーザーさん

俺だと買わないな

返済期間は20年で固定で1.0-1.1%位で試算すると、管理費や修繕費合わせて固定資産税など考えたら約30万/月払う事になるけど、金利、返済期間、月々支払額とか決めてる?

俺、年齢ほぼ同じで年収は150位高いが、世帯年収は同程度、子供2人です

我が家は、俺一人で食費やローンをまかない、嫁分は基本貯蓄ことにしたんで、ローン額は15万/月で20年で検討した

金利は1-1.1%で3200万位だったので、概ねこの額を変動で借りた

貯蓄あるから何とかなりそうだけど、ローン返済の為に生きる人生みたいなんで、やめたほうが良いと思うね

-

13040

匿名さん

月収100万なら月30万支払うとしても余裕があるんでは?

年齢的に35年ローンも可能ですので、35年と設定して金利が全期間1・5%固定と仮定すれば、夫が定年になる2044年には残債は約2300万

年金生活になってからの支払いは厳しいので、その時点で一括払いを考えたほうがいいですね。

ただその場合、年収&車無しの割には貯金額が少なめなのが気になります。

贅沢な暮らしをしなければ夫婦どちらかの手取りを全額貯金しても生活は出来るレベルですので、貯金を意識すれば問題ないかと思うのですが…

定年の時点でどうしてもローンの支払いが厳しいと判断したなら、立地のいいマンションでしたら2300万以下の売値でオーバーローンとはならないでしょう。

後はどれだけそのマンションに住めたら幸福度が上がるかの相談になりますが、

立地、売りやすい間取りなどを意識すれば失敗はしたとしても大失敗は避けられるかと思います。

-

13041

匿名さん

-

13042

13032

皆さまありがとうございます。

年収2倍の話がありますが、さすがに2倍では築30年の中古マンションも買えないです。。

>13036さま

地方都市なのでこの値段で多分地域NO1物件です。

>13039さま

ありがとうございます。やはり5700万は無謀なラインだと改めて思いました。わたしたちより年収高くて3000万ほどということですが、今の相場ですと3000万の予算ではなかなか物件がなく、あっても地域にかなり目をつぶらないと買えないような状態です。ただ子どもがいることから、地域を妥協することは難しいです。

>13040さま

お恥ずかしい限りですが貯蓄が少ないのは実感しております。

住むのは子どもが独立するまでと思っています、そのため17年から20年後、丁度妻が退職する20年後には売却して、賃貸に戻る算段で売りやすいと思われる地域NO1の物件を選びました。

多数が無謀というご意見で、改めて年収的に無理な価格であったと実感しました。購入は見送る方向で今の賃貸での生活でライフプランを考えてみます。

皆さま、ありがとうございました。

-

13043

通りがかりさん

借入は年収の2倍

これを守らないと本気で地獄見ますよ

-

13044

匿名さん

住宅ローン組んでいる人は物件は年収の6~7倍、頭金入れて借入4~5倍。待ちじゃなく実際にググると幾つかデータありますよ。

ローン破綻者が2%とか、、、

-

13045

匿名さん

過去のデータが参考にならないのがコロナやウクライナなど近ごろの国際情勢と経済状況

状況をつかんで判断しないと間違えそう

-

13046

評判気になるさん

この年収の2倍までってなんなの?

じゃあ今住宅ローンくんでるのは年収3000マンとか4000万の人しかいないってこと?

それとも、日本のほとんどの世帯が無謀な年収5倍のローン組んで、その30%が破綻するって、今後の日本経済やばくない?

-

13047

匿名さん

-

13048

匿名さん

>>13046 評判気になるさん

国も財界も終身雇用をやめる方向なので、何年も先の雇用や年収など予測不能。

時代に合わせて住宅ローンの制度も変わるはず。

-

13049

匿名さん

>>13043

逆にほとんどの人が6倍程度の住宅ローンを組んで、98%が破産せず住宅ローンを返し切っているのは何でだと思いますか?

-

13050

匿名さん

>13032: 検討板ユーザーさん

2馬力ローンなら問題なし。但し、ペアローンのデメリットも頭に入れておくことです。1馬力で借りれるなら1馬力で。

首都圏で新築マンション購入の平均41.2歳 世帯年収761万、頭金22.1% 返済負担率21.6%

これが一番大事で返済負担率が30%越えるとイエローカードと言われたますので25%以下で。

あとは夫婦共2号被保険者なので老後の年金は2+3世帯より安心感ありますね。

-

13051

匿名さん

今の年収が将来も安泰であること。

将来も年金受給年齢が繰り下がらず、受給額にも大きな減額がないこと。

借入れの前提条件のハードルは高そう。

-

13052

通りがかりさん

20-30年後に、ここを覗きに来たらどうなっているだろうね。

-

13053

変動金利さん

>>13042 13032さん

頭など入れた後がその額ですんで

地方都市の中心部から徒歩15-20分の中古戸建です

リフォーム代いれても、ご検討されてる額にも届きません(笑)

こちらは値上り傾向が継続しており、今なら500万位ふっかけられていたかもしれません

-

13054

変動金利さん

>>13043 通りがかりさん

やべえ

4倍位で借りてる俺は地獄みるんかぁ

-

13055

匿名さん

-

13056

通りがかりさん

昔は国が発表した年収5倍以内がスタンダード

昨今は不況により、年収の2倍以内がスタンダード

しかし世帯年収自体は上昇し続けており、過去比3倍とも言われている。

上記を考えれば、当然の考えかと

-

13057

通りがかりさん

ねんきん定期便、まともに見たことないけど、

ほんと何歳からいくら貰えるのかチェックしておかないとなぁ…。

-

13058

匿名

>>13056 通りがかりさん

ダブルワーカーが当たり前になってきてますからね

700万+500万の30代前半の組み合わせを山のように仲介で見かけます

-

13059

匿名さん

終身雇用の終焉で将来の雇用や年収が不安定だから、一馬力になった場合のシミュレーションもしておく必要がある。

小さな子供のいる世帯は、低金利が続いて学資保険のリターンが期待できないから高騰する教育費の確保も重要。

ライフプランで住宅資金、教育資金、老後資金など高額支出の優先順位を考えて判断したらいい。

-

13060

eマンションさん

45歳定年制を提唱した大手飲料メーカーさんがいらっしゃいましたね。

一方で75歳まで働きましょう!

というけども30年間どうやって日銭を稼げというのかなぁ…。

女性の社会進出!で保育園や放課後デイサービス増やしたけど、

お子様一人あたりに地方自治体がかける税金の額が膨大だし。

-

13061

e戸建てファンさん

年収360万、契約社員、55歳で1500万の住宅ローンは無謀でしょうか?

-

13062

匿名さん

>>13061 e戸建てファンさん

返済期間と年間返済額で判断できます。

-

13063

匿名さん

>というけども30年間どうやって日銭を稼げというのかなぁ…。

終身雇用がなくなれば常に考えておかないといけない。

転職に有利な資格やスキルを身につけておかないと困る事になる。

住宅よりまず自分への投資が先。

-

13064

匿名さん

生涯賃貸の場合、契約、引っ越し賃料の試算もしとくべきだね。

-

13065

匿名さん

ここは住宅ローンを組む前提のスレ。

融資窓口で門前払いもあります。審査もスコアー制なのでクレヒス悪いとか健康面に問題があるとかすると落とされます。

-

13066

匿名

>>13061 e戸建てファンさん

無謀すぎてお話しになりません

釣りは結構です。次の方どうぞ

-

13067

匿名さん

-

13068

匿名さん

-

13069

匿名さん

黒田さんの不適切発言とも思える発言で更に円安誘導。わざわざ念圧しの金融政策を言う必要無かったと思うわ。

-

13070

通りがかりさん

無謀かもしれないと思うのに

どうして借金するんだい?

-

13071

匿名さん

>>13070 通りがかりさん

不動産業界と金融機関が、大きな借入額を気楽に借りる風潮を醸成したからです。

惹句は「低金利と長期返済」。

-

13072

匿名さん

-

13073

匿名さん

国策や業者の思惑に安易にのるから身の丈を超えた無謀なローンになる。

国の景気対策の為に個人が無理な借金をする必要はない。

-

13074

名無し

>>13073 匿名さん

> 身の丈を超えた無謀なローン

「投機」の世界だね。

素人は手を出さない方がいい。

-

13075

匿名さん

住宅ローンは明治時代からあるぞ。

また、最近では親から子、孫、住宅取得の為の生前贈与特例、援護射撃的な教育資金贈与特例等もある。パワー一族には有難い制度。

-

13076

匿名さん

銀行が個人向けの住宅ローンに参入しはじめたのは1960年代中ごろ以降。

属性の低い層まで貸し付けを始めたのはここ10年ほどでしょぅ。

-

13077

匿名さん

-

13078

匿名さん

反対に不動産価格は高くなってるから、無謀なローンを組む層が増えている。

円安の進展でさらに景気が悪化すると破綻リスクが高まりそう。

-

13079

評判気になるさん

不動産屋さんや銀行の営業職って、

才能ないと勤まらないね。

払い終えられるかどうかわからない

数千万円から億単位の借金を、

ハンコ一つで負わせることのできる巧みな話術。

モデルルーム見て、フワァ~ってなってるところに

お客様なら大丈夫ですよ!って強気に出られるところは、

是非とも見習いたい。

-

13080

匿名

>>13079 評判気になるさん

ハンコ押させるまでが仕事ですからね

持ち上げて持ち上げて、借入限界で契約させて、ハンコ押した瞬間に以降の連絡なんてほぼシカトってスタイルでやってましたけど、普通に僕は数年間支店トップ維持してますよw

-

13081

匿名さん

営業やFPが背中を押しても、高額な借金を長期間返済するのは自己責任。

ローンスレには借入できるか審査を気にする投稿が多いが、今は金余りなので返済能力に難があっても貸し出すところが多い。(否認は相当属性が悪い場合だけ)

景気の悪化で雇用や給与も不安定になるから身の丈にあった借入額なのか、返済をシミュレーションするほうが重要。

-

13082

名無し

>>13080 匿名さん

才能があるんですね。うらやましい。

自分なんか、売り子やって数百円のものですら

お客さんに声かけるタイミングを掴むのも悩むのに…。

-

13083

名無し

定食チェーン店が、いつのまにか値上げしてたよ…。

節約してもきりがないね。

-

13084

匿名さん

物価も金利も上がりそうだが、下がるのは年収だけ。

定年までに自助しないと定年ビンボー行き。

-

13085

匿名さん

-

13086

匿名さん

40、50代サラリーマンで老後心配ない、ほとんど心配ないが65%、心配が35%ですが認識しているので定年までには対策して心配派は減るでしょう。

-

13087

通りがかりさん

ファストフードも値上げかぁ…。

食料品は、お値段据え置きでも中身が減って実質値上げが続いているし。

-

13088

匿名さん

-

13089

名無しさん

>>13080 匿名さん

貴殿のような卓越した才能をお持ちの方は、

ネットワークビジネス(MLM )などでも

トップクラスになれるのでしょうなぁ。うらやましい。

-

13090

戸建て検討中さん

■世帯年収

本人 税込720万円 正社員

本業590万円 副業130万円

■家族構成 ※要年齢

本人 41歳

子供1 16歳(高2)

子供2 8歳 (小2)

■物件価格・種類(マンションか戸建てかを明記)

2500万円 新築戸建

■住宅ローン

・頭金 0万円(諸経費別途200万円用意有)

・借入 2500万円

・変動 30年 1.00%

■貯蓄 (購入後の残貯金)

200万円(NISAとiDeCoに別途約100万円)

■昇給見込み

年数千円程度

■定年・退職金

65歳

1000万程度見込み

定年後はアルバイトで70歳程度まで働く予定

■その他事情

特になし

シングルマザーです。

最近離婚をしたところで、まだあまり貯蓄できていませんが、理想の場所に安く建売が出たので真剣に悩んでいます。

ご意見いただければと思います。

よろしくお願いします。

-

13091

匿名

>>13090 戸建て検討中さん

借入は年収の2倍以内が基本ですか、その程度の借入額であれば気にする必要はないですよ。

一般世帯は世帯年収2000万で、4000万の物件が相場ですから。

たった2500程度で悩むのが不思議です。

数年でキャッシュで返せますよ大抵の人が

-

13092

マンション検討中さん

日本語も不自由だし話も通じないから、これから「年収2倍教」と名付けよう。

-

13093

匿名さん

年収700万くらいの世帯年収の方が借りる理想の金額は1400万ってことですか。

そんなこと言ってたらどれだけの人が借りれますか。あなたの言ってることは間違ってるとは言いませんよ。そりゃ借り入れが年収の二倍でできれば安全ですから。

でもそんなことばかり言ってたらほとんどの人は家を買えませんよ

-

13094

匿名

>>13093 匿名さん

家を買う世帯の年収を調べてから書き込みましょうね

2000万の2倍は4000万

地方ならお屋敷が建てられますよ

-

13095

名無しさん

年収2000万もらってる日本人がどれくらいいるんです?ほんの数パーセントですよね。

-

13096

匿名

>>13095 名無しさん

世帯年収

住宅購入世帯

この2つ学んでから書き込みしてくれませんかね、、笑

-

13097

匿名さん

住宅購入世帯の平均年齢は35歳から45歳が一番のボリュームゾーンです。

その年代の世帯年収は600万から800万です。

あなたの理想はただの妄想です

-

13098

匿名さん

>13090: 戸建て検討中さん

年収の5.6倍は融資してくれ流ので、金融事故がなければその融資額ならすんなり融資してくれるでしょう。

離婚直後という事で致し方ないですが預貯金が少なすぎ、入居時は諸々掛かりますよ。100万は飛ぶと思って間違い無いですよ。

あと生活という側面から親に余裕があるなら住宅購入のための生前贈与特例や教育費贈与控除などあらゆる制度も要検討。

-

13099

匿名さん

13090さん

固定ならわかるが、変動で1%は高いですよ。

金融機関やタイプなど調べた方が良いです。

-

13100

匿名さん

>>13096

あなたは年収400~600万の住宅購入に関するスレで、住宅ローンを借り入れしていない人も含まれている二人世帯の平均住宅ローン借り入れ残高のデータを貼って、一般的な住宅ローン借り入れ数値は2倍以下と主張していた方ですか?

-

13101

匿名さん

コロナやウクライナ前の例を基に、何とか身の丈を超える高額なローンを組ませようとするのは業界関係者。

-

13102

匿名さん

石橋を叩くのは良いが叩き割らないように。

自分の将来性を予見して金融機関の審査とは別に己で融資額を決めるしかないね。

-

13103

匿名さん

>>13090 戸建て検討中さん

審査は大丈夫でしょう。その物件、新築で安すぎませんか?建売りは見えない部分チェックするなり気を付けた方がいいです。

しかし、そこらの能書きだけで甲斐性が無い男より頑張っていて立派です。Good Luck!

-

13104

13090

>>13099 匿名さん

ご意見ありがとうございます。

今後金利の先行き不透明なのと、疾病特約でのプラスアルファを想定して、高めに書きました。

いくつか候補の金融機関を探して、詳しく調べてみます。

-

13105

13090

>>13098 匿名さん

ご意見ありがとうございます。

やはり預貯金がネックですよね。

本当はもう少し資金を確保してから購入したいと思っていたのですが、とても良い物件がでてきてしまったのでどうするべきか迷っています…。

年間200万くらいは貯蓄に回せているので、今後やりくりでなんとか貯蓄を増やしていきたいと思っているのですが…。

勇気がいりますね。

-

13106

13090

>>13103 匿名さん

ありがとうございます!

シングルになったのは自分の責任なので、せめて子どもに不自由させないように必死です笑

地域が田舎なので、建売だと時々このくらいの額で出てくるんです。狙いの物件は実家から徒歩3分と、これ以上ない好条件なんです。

近々内覧し、じっくりチェックしますね。

-

13107

匿名さん

ネット情報を鵜呑みにして長期ローンをダラダラ返済してると、老後に破綻というツケがまわってくる可能性が高い。

ローン契約は長期返済でも実際の返済期間は、年収が高い現役の間だけにしたほうがいい。

-

13108

匿名さん

貯蓄が普通口座のみの人は定年前に返済もあり得るが、一般的には知恵を働かせるからあり得ない。

-

13109

匿名さん

一般的には知恵を働かせる人は年収に対して無謀なローンなど組まない。

-

13110

匿名さん

ローン破綻は最近3.7%から5%に上がったようですが、それでも稀。

その層に自分が入りそうだと思うなら所得で住み替えできる賃貸にすれば良い。

-

13111

匿名さん

■世帯年収

本人 税込650万円 正社員

配偶者 税込550万円 公務員

■家族構成 ※要年齢

本人 32歳

配偶者 32歳

子供1 3歳

子供2 0歳

■物件価格・種類

6000万円 新築マンション

■管理費・修繕積立金・駐車場代(マンションの場合)

22,000円 /月

■住宅ローン

・頭金 800万円(諸経費別途200万円用意有)

・借入 5200万円ペアローン

・35年ローン (固定20年 1.19% + 変動15年)

■貯蓄 (購入後の残貯金)

1,800万円 (現金1,000万円、金融商品800万円)

■昇給見込み

両名とも+2%upとして

■定年・退職金

60歳

2名併せて2000万程度見込み

定年後、5年間の再雇用制度有り(年収300万程度)

■将来の家族構成の予定(特に現在子供無しの場合)

3人目は無し。

■その他事情

・車のローンなし。購入予定も恒久的になし。

・親からの援助なし。

・妻は産休、育休が取りやすい職場。両親の協力は遠方の為望めない。

厳しい意見を頂きたいです、よろしくお願いいたします。

-

13112

匿名さん

>>13111 匿名さん

マンションの専有面積や間取りがわかりませんが、子供さんが成長したら4人家族で住むのは厳しくないですか。

10年ぐらいで住み替えることになりませんか?

-

13113

通りがかりさん

>>13111 匿名さん

別に厳しい意見は必要無いかと、標準的じゃないかな。貯蓄もそれなりにあるし、奥様が公務員なのは超ポイント高い(なんだかんだ女性のが収入安定しないこと多いし)

強いて言えば固定20年にするならもう35年変動でいいんじゃない?

よほど子の学費かけすぎなければ普通に問題無さそう。

-

13114

匿名さん

>>13112 匿名さん

返信ありがとうございます。

3LDKの70m2です。。。

-

13115

匿名さん

>>13113 通りがかりさん

ありがとうございます。!ローンはもう一度考えるようにします。

-

13116

匿名さん

>>13114 匿名さん

子供さん2人が小さい時は気になりませんが、成長して中学生ぐらいになれば90㎡以上、4LDKは欲しいですね。

-

13117

通りがかりさん

>>13111 匿名さん

21年目からの変動金利って引下げ幅何%?

その頃の基準金利は何%で考えてる?

-

13118

匿名さん

>>13116 匿名さん

90m2以上ですか、予算的に厳しくなってそうですが、70m2は確かに狭い気もしてきました。ありがとうございます。!

-

13119

匿名さん

>>13117 通りがかりさん

21年目以降の変動金利では、優遇金利は受けられません。

引き下げ後仮に5%として、考えています。

変動でも対応できる知識と資金余裕がないと思っている事より

固定20年のうちに返済してしまう計画にしました。まだ確定はさせていないので計画段階ですが、、悩ましいところです

-

13120

匿名さん

-

13121

匿名さん

>>13120 匿名さん

騒音問題、確かに考えなければいけませんよね。

ただ、今は資金的なところを聞いておりまして、戸建てかマンションか、はたまた子育てについてを議論するつもりはありません。

でもアドバイスありがとうございます。

-

13122

匿名さん

-

13123

通りがかりさん

>>13119 匿名さん

それだと本当に35年で返す場合フラットなどの1.3-1.4%の方が総支払額は低いな

20年5200万で金利1.19%(ボーナス無)

ローン24万、管理費2.2-2.5万、固定資産税1.5万(月換算)

月々に約28万位、別途内装等の修繕費積立考慮要

なかなか大変だろうね

-

13124

匿名さん

-

13125

匿名さん

-

13126

通りがかりさん

マンションの営業さんご自身は、

どういう物件にお住まいで、

何年ローンか、年収の何割を毎月の支払いに当てているのか

率直にお伺いした方がいいのでしょうか?

-

13127

マンション検討中さん

マンションの子育てネガキャンしてる人がいるけど、3LDKで問題なく子育てしてますよ。特に新築だと概ね同世代が入居する場合が多く、お互い様になります。うちはおそらく入居者の半分以上がファミリー世帯、我が家は上下左(角部屋で右なし)子育て世代で、子供を預けあったりして、みんなで育ててました。ま、騒音が気になる人は集合住宅向きではないことは確かですが。

-

13128

匿名さん

戸建て育ちの親だとマンションは制約が多すぎて住めません。

小さな子供に摺り足歩行を強要するのもかわいそう。

-

13129

マンション検討中さん

>>13128 さん

住んだことないってことですね、そういうのを偏見っていうんですよ。

摺り足歩行とか必要ないし、普段は全然騒音ありません。上階の子供が走ったら少し音がするくらい。

-

13130

評判気になるさん

>>13127 マンション検討中さん

預けあったりして…??

迷惑だわwwww

-

13131

マンション検討中さん

-

13132

匿名さん

-

13133

匿名さん

-

13134

名無しさん

無謀な金額でローンを組んでしまった!

って思ったら、宅建と任意売却やら

ファイナンシャル・プランナーの資格を取って、

来るべき日に備えるというのもありかも知れないね…。

-

13135

匿名さん

FPの資格は不要でしょ。

無謀な債務者に、資金運用会社とつるんで金融商品を契約させるのが主な仕事。

-

13136

名無しさん

>>13135 匿名さん

我が家の将来のためにFPの勉強をしておくのは、

無駄では無いと思うけどもどうだろう?

商売にはしないよ。

-

13137

匿名さん

自分のライフプランをきちっと作れるならFP資格なんか不要

FPに相談したことがあるけど質問は当たり前の事ばかりで、有意義なアドバイスは一つもなかった。

帰り際に「FPになりませんか?」と誘われて終了。

-

13138

匿名さん

自分の家庭の収支の中長期試算つくってみるのが一番のアクチャル。

-

13139

匿名さん

-

13140

匿名さん

宅建だけじゃなく最低でもマン管と菅業はとらないと。

不動産関係の会社では内勤女性のセット取得者も多い。

-

13141

匿名さん

-

13142

匿名さん

■世帯年収

夫420万・妻400万 共に正社員

■家族構成

夫29歳・妻30歳・子供3歳

■物件価格 2件候補あり

4480万(別途諸経費350万) 戸建て

3900万(別途諸経費260万) 中古マンション

■住宅ローン

頭金(諸経費の一部)150万

戸建て

・頭金 0万円・借入 4700万円

マンション

・頭金 0万円・借入 4100万

・管理・修繕 0.8万 1万

・変動 35年 0.6%

・戸建て/マンション 月々支払い

・12.4万・12.2万

■貯蓄 (購入後の残貯金)

400万円(iDeCoに別途約150万円)

■昇給見込み

年1万程度

■定年・退職金

65歳

■その他事情

・子は1人予定

・車なし

固定資産税や修繕費などランニングコストを考えると厳しいでしょうか。特に戸建ては立地や間取りも気に入っており悩んでいます。

-

13143

匿名さん

>>13142 匿名さん

中古マンションなのに修繕積立金が安すぎませんか?

大規模修繕の予定や積立金残高の不足がないかを確認したほうがいいと思います。

将来値上げが予定されていたり、不足がでると臨時徴収される可能性があります。

-

13144

匿名さん

>>13143 匿名さん

小規模マンションなので安めなのかなと思っていまが、確かに他と比べても安すぎるレベルです、、まだ検討始めで収支計画の取り寄せもしていないので確認してみます。ありがとうございます!

-

13145

戸建て検討中さん

>>13137 匿名さん

私はアドバイスもらいましたよ。

某大手ハウスメーカー紹介のFPさんで、FPさんの所属する会社の金融商品を購入すれば、この収支計画でも問題ありませんよ、と言われました。

夫38歳 年収650万

妻31歳 年収450万

子供 3歳と0歳の4人家族

物件 土地(5000万)、建物(4500万)合わせて9500万円

頭金 2000万円 住宅ローン 7500万円

世帯年収1000万円そこそこで月に20万円以上もローンを払っていられるわけがありません。丁重にお断りし、そのハウスメーカーもお断りしました。

-

13146

匿名さん

ざっくり借入は年収の5倍ぐらいまで、それを超えたらやばいと思わないと。

-

13147

変動金利

>>13144 匿名さん

築年数や小規模のレベルが?ですが、1軒辺りの負担が大きくなる傾向ありなんで要注意でしょう

材労が上がっていくので、一回大規模修繕やった後に修繕積立は上がって負担が増えるでしょうね

600+400の1000万位世帯年収欲しいところです

車無し、子供1人ならいけそうですが、金利上昇の想定などはしときましょう

-

13148

戸建て検討中さん

>>13146 匿名さん

>>13145です。

その後、保険会社のFPさんにアドバイスしてもらったのですが、サラリーマンの場合、特に大きな収入アップが確実に望めない場合は、夫婦共働きでも、夫のみの年収で計算し、夫の収入の内、残業手当や歩合給のような状況で変わってしまうものを除いた「手取り年収」の20%、多くても25%で、60歳までに返せる金額を上限にすると比較的余裕が出るそうです。

子供の数や教育費にもよりますが。

うちの場合、年間の返済上限は100万円。

そうすると、借入の上限が2000万円。頭金合わせて4000万円までの物件にしないといけなさそうです。

億近いモノを買うなどという、アホみたいな夢を見てしまいました。

-

13149

ご近所さん

>>夫のみの年収で計算し、夫の収入の内、残業手当や歩合給のような状況で変わってしまうものを除いた「手取り年収」の20%

それだと、年収800万+600万のパワーカップルでも平気で年100万×30=3000万になるね

都内どころか郊外でも買えないじゃん?正気か

(上記だと共働き時の手取りは1000万を超える)

-

13150

戸建て検討中さん

>>13149 ご近所さん

生命保険会社のFPだったので、ローンがきつくて保険の解約などという事態にならないようにとの「配慮」だと思います。

-

13151

マンション検討中さん

>>13149 ご近所さん

流石保険会社のFP、住宅ローンには厳しいですね。逆に、本来掛け捨て最低限が望ましい保険商品には甘いかもしれませんね。

一般的な安全圏は、手取りではなく額縁収入の20%。かなり安全マージンを取った見方でも、色々ひっくるめた手取りの20%(額縁の15%程度)で、そこから残業手当を抜いた、とかはレインボーブリッジを叩いてます。

さらに、社会保障の負担と労働力の不足による、雇用期間の延長が日本のトレンドです。今30-40才の人が60になる頃には、70才までの労働がデフォルトで推奨されていると見ます。

ここまで書きましたが、もちろん勤め先や、個人の消費性向により安全圏は全く異なります。同じ年収1000万でも、年間貯蓄ゼロの人もいれば300万の人もいますので。

ちなみに私は元金融FPで、元で恐縮ですがご参考まで。

-

13152

名無し

>>13140 匿名さん

宅建士の資格必須のパート求人などをよく見かけるけど、

「専任の宅地建物取引士の専従性を満たすか」などの

要件もあるのだね。

重説やる日だけ出社というのは専任じゃ無さそうだ…。

-

13153

匿名さん

>さらに、社会保障の負担と労働力の不足による、雇用期間の延長が日本のトレンドです。今30-40才の人が60になる頃には、70才までの労働がデフォルトで推奨されていると見ます。

少子高齢化と年金支給額の削減に対する施策として、掛け声倒れに終わる可能性が高い。

成長が見込めない国内経済下、企業が不要な高齢人材を雇い続ける余力はない。

定年後まで返済が続く長期ローンで家を買わせたい不動産系FPだけが、雇用期間延長で借入希望者の背中を押す。

特別な資格やスキルを持つ人は別にして、定年までに無理なく完済できる身の丈にあった額を借りるほうがいい。

-

13154

マンション検討中さん

>>13153 匿名さん

そんなことをいっても、現時点ですら65歳までの定年延長が法律で義務化されてますけど。。。経過期間は2025年までですよ。

-

13155

マンション検討中さん

>>13153 匿名さん

高齢者雇用に手をつけないで、構造的な労働力の急減をどのように補うんです?外国人労働者?生産性の劇的な改善?事業の大幅な縮小?どれも逆に現実的な解ではありません。高齢者の雇用は間違いなく進みます。

ただ、高い給与がそのまま続きはしません。それを織り込んだ身の丈にあった額を、というのはそのとおりです。

-

13156

戸建て検討中さん

>>13155 マンション検討中さん

おっしゃる通り60歳以降は公務員ですら現役の7割にカットされます。実際はもう少し下回るでしょう。

やはり60歳までにローンは返済して、そのあとの収入は老後の備えにするのが正解ですね。

-

13157

匿名さん

-

13158

匿名さん

>>13155 マンション検討中さん

一概に労働力不足といっても職種によってバラツキがある。

足りないのは管理職、事務職、研究職以外の現業職。

日本の現役世代は厳しい労働を嫌うから、現場の作業者不足を外国人労働力に頼るしかない。

高齢者でも雇用機会がひろがるのは、直接労働を伴う3K業種が中心。

70歳過ぎまで厳しい労働に耐えられる体力を養う事が肝要。

-

13159

匿名さん

歩合給の割合が多い人は、

ローンを組めるのか調べてみよう…

-

13160

匿名さん

高齢でも働かざるを得ない人には、第一次産業に優先的に就いてもらうのがいい。

体力や能力が劣る分、外国人並みの給料や保障で働いてもらえれば助かる業種も多い筈。

当然体調管理は自己責任だから、高齢労働者向けの労災保険料を設定して本人に加入させればいいかもしれない。

-

13161

匿名さん

スレチ、分かっていてスレチ投稿なら当事者が先々相当不安なんだろうと推察出来る。

-

13162

匿名さん

無謀なローンを高齢になってからも返済する方法。

スレタイに則している。

-

13163

匿名さん

今は借りたいといえば、年収的に少々無理があってもよほど属性が悪くない限り貸す。

借り手は年収が減るリスクも考慮して、借りられる額より返済できるローン金額にしないと大変そう。

-

13164

匿名さん

>一般的な安全圏は、手取りではなく額縁収入の20%。かなり安全マージンを取った見方でも、色々ひっくるめた手取りの20%(額縁の15%程度)で

って共働きの場合って夫のみで計算するんですか?

それとも妻収入の1/2を算入してもよいのですか?

-

13165

匿名さん

将来の夫婦の関係がどうなるかわからないので、各世帯で考えたらいいでしょう。

安全マージンを取るなら主たる収入を得ている人だけで計算。

-

13166

名無しさん

無謀だと分かっていながら

何十年ものローンを組むのはどうしてなの?

素朴な疑問なのだけど…

-

13167

匿名さん

>>13166 名無しさん

不動産業者に低金利と長期返済ローンで「家賃並みの支払いで家が買える。」とふきこまれるからです。

将来の事を考えない人が舞い上がって身の丈を超えるローンで物件を買ってしまう。

-

13168

名無し

>>13167 匿名さん

過重なノルマが課されて、

こなさないと会社にいられなくなるのだろうか?

契約の金額や、部屋数など。

特に新築マンションは、完成前に売り切らないといけないのか、

青田売りに必死のご様子だし…。

プレッシャーが凄すぎて自分にはつとまらない…。

-

13169

名無し

>>13158 匿名さん

60歳で隠居した時代から

何故に70歳まで宮仕えしなけりゃならなくなったのか…。

-

13170

匿名さん

すでに日本は国の衰退期だから少子高齢化が進展する

現役世代の減少で年金財源も減るから、高齢者はいっそうの自助が求められる

-

13171

匿名さん

■世帯年収 800万程 手取り二人合わせて月45万ボーナス50万×2回

本人 税込500万円 正社員

配偶者 税込300万円 正社員

■家族構成 ※要年齢

本人 31歳

配偶者 30歳

子供1 0歳

■物件価格・種類(マンションか戸建てかを明記)

3500万円 新築戸建

■住宅ローン

・頭金 なし

・借入 3500万円

・変動 40年・0,7%

■貯蓄 (購入後の残貯金)

200万円

■昇給見込み

あり

40歳で600万くらい

世帯年収は900万になる見込みその後は昇格次第ですが上がる気はしない

■定年・退職金

60歳

500万程度見込み

定年後、5年間の再雇用制度有り(年収350万程度)

■将来の家族構成の予定(特に現在子供無しの場合)

子供2年以内にもう1人欲しい

■その他事情

・車のローン(なし、両方新車購入済み10年間買い替え予定無し)

・親からの援助100万円

・妻は産休、育休が取りやすい職場。近隣に妻実家有り、育児協力が見込める。

私個人で借入するのは40年しか審査が降りなかった。

破綻しないか心配です。

-

13172

匿名さん

>>13171 匿名さん

奥様の収入が生活上頼りですが1馬力の借入は正解。貯蓄少ないですが、入居時その位は消えますよ。老後は2+2号なら少し安心材料ですが自助も必要。

-

13173

匿名さん

>>13171 匿名さん

子供さんがいれば最低でもひとり800~1000万の学費を確保したほうがいい。

老後資金は2号+2号なら2000万でもギリいけるかもしれない。

-

13174

名無し

>>13167 匿名さん

多額の借金を何十年も抱えることになるのに…。

どうにもならなくなったら

発○小町やらで、「至急」大変です!

などという件名で脈絡のない長文を投稿するのだろうか?

-

13175

匿名さん

子供の学費は確保じゃなく周期的に纏まった出費があるので覚悟と準備。

-

13176

匿名さん

-

13177

匿名さん

子供の教育費と老後資金を無視して高額な住宅ローンを借りるような人は無謀。

-

13178

匿名さん

35年ローンの利息の金額に改めて驚いた…。

家賃の支払いと同じ金額で家を買えないじゃないか。

-

13179

匿名さん

金額でみると、低金利といっても最初の10年ぐらいは利子分だけ払い続けるようなもの。元金の返済はそのあとになる。

賃貸住まいでも35年も同じ家に住み続けて、老朽化しても同じ家賃を払うようなモノ好きはいないだろう。

-

13180

匿名さん

>低金利といっても最初の10年ぐらいは利子分だけ払い続けるようなもの

全然そんなことないでしょ。

仮に1%の元金均等でも、最初期の支払額のうち利息部分は3割程度。

-

13181

変動金利

>>13180 匿名さん

一瞬えっ?と思ったが、確かに1%だと3割は利子だなぁ

0.4%弱で月に約15万払ってるが利子分は約1万だ

低金利続いてもらいたいものだな

-

13182

変動金利

>>13171 匿名さん

金利が+1%とか2%とかに上がる事も考え貯蓄もシッカリと頑張ろう

-

13183

匿名さん

>>13180 匿名さん

35年ローンの返済総額に占める金利分を計算してみればわかる。

年利に惑わされて返済期間を考えないと利子負担が増えるだけ。

-

13184

匿名さん

変動、固定金利のどちらを選ぼうが世帯の自由。ローン金利は時間の先取りの為の負担。メリットと思わん人は生涯宿借りで居ればいい。

-

13185

匿名さん

賃貸、持ち家で住まいに対する妥協度、90歳迄の住宅コスト等ローンの融資が受けられる健康状態、年齢前に検討して各自決めたら善い。

-

13186

名無し

支払利息分を貯めて

高齢者向けの介護施設の入居費用に充てた方がいいか

検討してみないとなぁ。

-

13187

匿名さん

>ローン金利は時間の先取りの為の負担。

不動案業者が情弱購入者に使う屁理屈。

-

13188

匿名さん

ここでわざわざローン否定派はクレヒス悪すぎて窓口で門前払いか、年齢的に後の祭りの御人でしょ。

-

13189

匿名さん

クレヒスとか無関係の人は、ローン控除期間が終わったらさっさと完済できるからでしょう。

-

13190

匿名さん

>>13188 匿名さん

ローン否定派?

定年後高齢になるまで続く長期ローンをダラダラ返済するのは無謀。

子供の教育費と老後資金を全く考えないローン返済も無謀。

-

13191

評判気になるさん

>>13189 匿名さん

控除期間が終わっても金利1%未満とかだったらローンのままで良いと思うけど

団信は生命保険がわりになるし、流動資産が増えることは、1%の金利以上に価値がある

返すとしても、子供が独り立ちして、学費等まとまった費用が不要になった後かな。

-

13192

匿名さん

だらだら返済って、団信付きで精々5年ぐらいでは?生涯賃貸よりいいでしょ。

-

13193

匿名さん

こういう議論をしている間に、

簡体字やハングル文字のフリーペーパーでは、

中古一戸建て、一棟丸ごと、土地などの売り出し広告が

たくさん出てますね。

-

13194

匿名さん

繰り上げ返済した2年後に父親が亡くなった知人と仕事していますけど、身近にそういうことがあると繰り上げも考えもの。

-

13195

匿名さん

>団信は生命保険がわりになるし、

生命保険代わりにはならない。別物。

-

13196

匿名さん

-

13197

評判気になるさん

>>13195 匿名さん

十分なるよ、死亡したら何千万か受け取るのと同義だから

金に色をつける意味はない

-

13198

匿名さん

-

13199

匿名さん

>死亡したら何千万か受け取るのと同義だから

家族がいない者の発想。

-

13200

口コミ知りたいさん

>>13198 匿名さん

アホなの?

だから控除期間終わっても繰上げ返済するなって話なんだけど

例えば手元の資金3000万使って繰上げ返済でローン完済したら、生計者が亡くなっても残された家族には何も残らないけど、

ローンのままにしておけば、生計者が亡くなった時、ローンは無くなって手元に3000万円が残るじゃん

-

13201

匿名さん

-

13202

匿名さん

無謀なローンを組むような人は手元に金が無いギリの人がほとんどだし、控除期間が終われば金利負担を重く感じる。

-

13203

匿名さん

>>13200 口コミ知りたいさん

>例えば手元の資金3000万使って繰上げ返済でローン完済したら、

こういう前提条件をつけずに「団信は生命保険がわりになるし、・・・」と吹聴するのは販売業者のやり方。

無謀なローンを組むような情弱購入者は簡単に生命保険になると信じ込む。

-

13204

匿名さん

団信って残債がチャラになるもの、債権者側のセーフティーネットの一つ。

そして債務者の残された家族にも好都合というもの。

また、一般家庭で加入している生命保険は住宅ローン組む前の商品でしょ?!

ローン後に生命保険を新たにかける余裕、思考のある家庭は少ない。

-

13205

匿名さん

世帯主の場合の死亡保険金額は3000万超えている世帯も多いですが平均2261万円だそうですが、

残された妻や家族は厚生年金でも遺族年金になれば減額だし自営など国民年金なら尚更不安。

-

13206

マンション比較中さん

■世帯年収(できれば手取り月○○万円、ボーナス年○○万円等も明記)

本人 税込450万円 正規

配偶者 税込450万円 正規(育休中250)

■家族構成 ※要年齢

本人 39歳

配偶者 31歳

子供1 0歳

■物件価格・種類(マンションか戸建てかを明記)

4900万円 戸建 諸経費込み

■管理費・修繕積立金・駐車場代(マンションの場合)

15000円 /月(ほか固定資産税8000、火災地震保険6000想定)

■住宅ローン

・頭金 400万円

・借入 4500万円ペアローン

・変動 35年・0.98%(団信込み)

■貯蓄 (購入後の残貯金)

1200万円

■昇給見込み

無し

■定年・退職金

65歳-退職金なし

(定年後5年の再雇用制度あり)

■将来の家族構成の予定(特に現在子供無しの場合)

子供2人ほしい

■その他事情

・車1台有(残リースなし、10年間買い替え予定無し)

・親からの援助300万円

・妻の産育休は取得しやすい

当初予算より上がっているため、不安です。ご意見お願いします。

-

13207

匿名さん

>13206: マンション比較中さん

ローンに関して、今の金利だと年間152万の返済、変動ならもっと低い銀行を探してみては?

0.6%ぐらいで年間8.4万違います。賃貸としたら住宅費月12~13万なので都内なら負担は安い。

奥様も働く前提ですが、アクシデント時の算段とペアローンのデメリットも再度みておくと良いと思います。

旦那さんが世帯収入ぐらいに成るまでは奥様に働いてもらわないとね。

-

13208

口コミ知りたいさん

>>13203 匿名さん

アホなの?

元々>>13189の「ローン控除期間が終わったらさっさと完済できる」って言葉に対して

「控除期間が終わってもローンのままで良いと思うけど。団信は生命保険がわりになるし」

ってコメントしたって話なんですけど。

10年の控除期間終了直後、残り2/3以上残ってる大きなローン残債額、

これを完済できる人がするかどうかの話、っていう前提条件があるじゃん。

-

13209

匿名さん

無謀なローンを組む人にとって団信は生命保険がわりになりません。

-

13210

職人さん

>>13207 匿名さん

コメントありがとうございます。利率もう少し重視で銀行探してみます。

ペアローンか単独かはまだ迷っているのですが、控除考えてペアローンで審査を。

デメリットは手数料と、片方が倒れても半分は残る、くらいかと甘く見てました。もっと調べてみます。

恥ずかしながら、今後給料が上がる見込みはほとんどないです。

今後も夫婦2馬力で行く前提です。(そうじゃないなら二人目は諦めるしかない・・)

-

13211

匿名さん

>>13206 マンション比較中さん

貯蓄が無いわけじゃないから頭金2割位入れたら?審査の印象違うよ。

-

13212

匿名さん

むしろ無謀なローン組んでる人こそ

ローンがなくなるのは通常範囲の生命保険以上の価値があるけどね

-

13213

匿名さん

-

13214

匿名さん

ここ保険会社さんでもいるの?

保険ってのは将来の費用に合わせて受給額設定するもの

保険はリスクに備えるためのものであって、必要以上に入っても保険会社の養分なだけ

賃貸の家庭が主計者亡くすのと、団信つけてる人が主計者亡くすのでは、将来の費用が天と地ほど違くなるから、備えるべきリスクも異なる

団信つけたら生命保険を見直して、生命保険の一部、または全てをまかなう方が良い

-

13215

評判気になるさん

■世帯年収(できれば手取り月○○万円、ボーナス年○○万円等も明記)

本人 税込600万円 大手正社員

配偶者 税込550万円 大手正社員

■家族構成 ※要年齢

本人 33歳

配偶者 33歳

■物件価格・種類(マンションか戸建てかを明記)

6600万円 +諸経費350万円

リセールも視野に入れて都内新築駅近。

■管理費・修繕積立金・駐車場代(マンションの場合)

20000円 /月 車所持予定なし

■住宅ローン

・借入 6600万円 (頭金検討中)

・変動 35年・0.35%

■貯蓄 (購入後の残貯金)

1400万円

■昇給見込み

あり

■定年・退職金

60歳(本人:1000万程度見込み )

60歳(配偶者:1000万円程度見込み)

※二人とも定年後5年は再雇用制度あり

■将来の家族構成の予定

子どもはできれば2人、もしくは1人欲しい

■その他事情

・妻は産休、育休が取りやすい職場。

・実家の近くで援助が見込める

現在会社手当含んで月10万の賃貸住み。

高いとは思いつつ、新築で条件に合う家がここしかなく、悩んでいます。

-

13216

マンション検討中さん

>>13215 評判気になるさん

片方だけの収入で返せる額に、という人もいるけど、共働き継続がむしろ前提の社会になりつつあるので、そこは良いのでは。

懸念としては大手正社員の割には退職金が少なく、賃金の伸びも少ない?例えば40才で700後半-800万もらえないなら、背伸びかも。

新築で良いのがなければ中古も悪くないと思います。

-

13217

匿名さん

>>13215 評判気になるさん

2馬力で可能な融資額、また大手なら退職金はその倍では?

-

13218

匿名さん

-

13219

匿名さん

>>13215 評判気になるさん

子供さんの人数や性別に応じた広さや間取りがあるので今から想定しておいた方がいいです。

夫婦だけだと勤務先と自宅間の移動を考えがちですが、子供が産まれると子供に適した住宅環境かどうかも重要になります。

都心近くを選んだ夫婦が、子供が産まれてから騒音や陽当たり、遊べる公園との距離や洗濯物の汚れなどが気になって転居する事もあります。

-

13220

評判気になるさん

13215です。

皆さま貴重なご意見ありがとうございました。

福利厚生が充実していますが基本給は少ないと思います。昨年、一昨年度はコロナの営業でボーナスも減ったのと超勤少ない箇所へ異動したので年収は少なめです。

退職金はすみません、このご時世なのと自信がなく少なめに書きましたが、1800万出そうです。夫婦ともに健康に長く働きたいと思います。妻は早期退職望んでいるので迷惑かけてしまいますが。

-

13221

変動金利

>>13220 評判気になるさん

都内の方は物件高くて大変ですね

地方都市だと6600千万だとものによっては最上階(笑)

金利上昇

固定資産税

管理費や修繕積立の増加

自室内の修繕費積立

産休育休の長期化

教育費

色々と考えると切りがないですが、色々なリスクは想定したほうが良いですよ

特に変動金利は5-10年後に1.0-1.5%はプラス位は要想定と思います

実家が近いとなってますが、それが奥様の実家ならより良いですね

旦那さん側の実家だと人によりますが、奥様に結構なストレスがかかると思います

-

13222

OLさん

>>13206 マンション比較中さん

0.98%ならもっと頭金入れて嫁が定年雇用でなんとかじゃないかな。

子ども2人大学行かせるにも金掛かるよ

老後資金もあるしね

-

13223

n.w.a

■世帯年収(できれば手取り月○○万円、ボーナス年○○万円等も明記)

本人 税込470万円 正社員

配偶者 税込150万円 正社員

■家族構成 ※要年齢

本人 35歳

配偶者 25歳

子供1 0歳

■物件価格・種類(マンションか戸建てかを明記)

2500万円 中古マンション

■管理費・修繕積立金・駐車場代(マンションの場合)

13000円・14000円・12000円 (2台分)/月

■住宅ローン

・頭金 0万円(諸経費別途50万円用意有)

・借入 2500万円

・変動 35年・0.7%(団信込み)

■貯蓄 (購入後の残貯金)

200万円

■昇給見込み

年6000円~8000円

■定年・退職金

60歳

1000万程度見込み

定年後、5年間の再雇用制度有り(年収300万程度)

■将来の家族構成の予定(特に現在子供無しの場合)

子供4年以内にもう1人欲しい

■その他事情

・車のローン無し

・親からの援助無し

・近隣に妻実家有り、育児協力が見込める。

無謀なローンかどうか判断頂きたいです。

35年ローンか40年ローンにするかも悩んでいます。

-

13224

匿名さん

>13223: n.w.a

借入が年収の5倍程度なら普通。入居時は物入りで150万程度は支出するのでその点を留意。

ローン期間が長くなれば負担利子総額は多くなるが反面、月の返済が下がる、どうするかは夫婦で話し合えばいい。

-

13225

n.w.a

>>13224 匿名さん

意見ありがとうございます。

やっていけるか不安だったのですが安心しました。

ローン期間は夫婦で話しあって決めたいと思います。

-

13226

匿名さん

>保険ってのは将来の費用に合わせて受給額設定するもの

配偶者と子供が2人いれば教育費を含めてそれなりの金額の保険が必要になる。

団信は住居費の補填にしかならない。

-

13227

匿名さん

>>13226 匿名さん

だから皆頭金はわざと少なく、ローン控除をフルに活用し、手持ち2000万くらい残してローン組むのでは?

変動は低金利だから。

-

13228

匿名さん

団信は住宅ローン残債をチャラにして残された家族が住まいの残債の心配をしなくて済むもの。

そして、融資側も不良債権を回避するセーフティーネットの一つ。

-

13229

新築星

34歳 公務員

年収800万

妻 現在パート(今後はフル稼働)

子供3人

借入5600万予定

厳しいとは思いますが行けますかね?

-

13230

名無し

>>13229 新築星さん

厳しいとは思いますが、妻の収入次第ですかね。

-

13231

新築星

>>13230 名無しさん

ご回答ありがとうございます

4~500万を見込んでおります。

また一旦2年ほど海外転勤があるので、収入が増えるのと、その間に月20万から30万で貸し出せたらとも考えております

-

13232

検討板ユーザーさん

■世帯年収(できれば手取り月○○万円、ボーナス年○○万円等も明記)

本人 税込950万円 正社員

配偶者 専業主婦

■家族構成 ※要年齢

本人 37歳

配偶者 42歳

子供1 5歳

子供2 3歳

■物件価格・種類(マンションか戸建てかを明記)

6700万円 戸建て

■住宅ローン

・頭金 0万円

・借入 6700万円

・変動 35年・変動0.7%か35年固定1.4%か迷い中(団信込み)

■貯蓄 (購入後の残貯金)

1700万円

■昇給見込み

40歳で額面1000万、46歳で同1100万、55歳で同800万程度

■定年・退職金

60歳

2500万程度見込み

■将来の家族構成の予定(特に現在子供無しの場合)

現在から変更無し

■その他事情

・車のローン無し

・親からの援助無し

・3年後から妻パート予定、年収100ぐらい?

・自分が一人っ子なので、実家の土地をいずれ相続予定。足元の実勢価格では8000~10000程度のようですが、将来の不動産価格は不明且つ親もまだ健在(70代半ば)なのであくまで含み資産的な位置付け。

宜しくお願い致します。

-

13233

匿名さん

>>13232 さん

子供二人なのでそこそこきつい印象ですが、奥さんの助けと昇給でいけそうな気がします。子供の学校にもよるかも。私立だと。

-

13234

検討板ユーザーさん

>>13233 匿名さん

ありがとうございます!

子供は二人とも高校まではやはり公立前提です、、

-

13235

変動金利

>>13232 検討板ユーザーさん

資産があるんでどうとでもなりますね

-

13236

マンション検討中さん

>>13226 匿名さん

「それなりの金額」ってのが団信の補填で全然変わるだろ。「住居費の補填」とやらは千万円単位の話なんだから

団信つけても同じ額生命保険かけないと不十分と言うのなら、それまでの生命保険が少なすぎ

それまでの生命保険が十分だったのに団信つけても同じ額にしてるなら、それは生命保険のかけすぎ

ライフプランを元に将来必要な費用を詳細に計算せず、ガバガバに感覚で金額設定してるからですね。

-

13237

匿名さん

-

13238

通りがかりさん

■世帯年収(できれば手取り月○○万円、ボーナス年○○万円等も明記)

本人 税込1200万円 正社員

配偶者 税込800万円 正社員

■家族構成 ※要年齢

本人 41歳

配偶者 44歳

子供1 6歳

■物件価格・種類(マンションか戸建てかを明記)

1.5億円 新築マンション

■管理費・修繕積立金・駐車場代(マンションの場合)

未定(車は無し)

■住宅ローン

・頭金 0万円(諸経費別途200万円用意有)

・借入 1.5億円

・変動 35年・0.6%

■貯蓄 (購入後の残貯金)

500万円

■昇給見込み

本人あり(出世状況により1500~2000万円まで)

妻はなし(成果により750~850万円)

■定年・退職金

60歳

2000万程度見込み

定年後、5年間の再雇用制度有り

■将来の家族構成の予定(特に現在子供無しの場合)

このまま増える予定なし

■その他事情

現居住マンションの残債3000万円

賃貸なら25~28万円で貸せる見込み

売るなら7500~8500万円(手取りは7000万円程度の見込み)

世帯年収2000万で1.5億円のマンションを狙ってますが、現居住マンションを売って残債無くすと手元に4000万残る想定です。それを頭金にして購入するか、賃貸に出して毎月の返済の一部にするか。そもそも1.5億円は無謀なのか…ご意見ください。

-

13239

匿名さん

>13231: 新築星

[原則として、契約者本人や家族が居住するための住宅(生活の拠点となる住宅)を取得する費用として活用することができ、「人に貸すための物件」や「セカンドハウス」の購入には利用できません。]

こういう項目があるので海外転勤で貸し出しとか出来るのか事前に確認しておかないと窮地に追い込まれることもありますよ。

-

13240

e戸建てファンさん

>>13238 通りがかりさん

桁違いですごいですね!

我が家の倍くらいの値段なので想像もつきませんが、自分だったらマンション売って頭金にします。空室とか気にするのしんどいので。でも空室にならなそうな物件だったら賃貸も有りかなあ。一度不動産投資系のプロに相談してみるのは?売るか賃貸かアドバイスもらう。

-

13241

変動金利

>>13238 通りがかりさん

田舎もんには3人家族で1.5億のマンションが必要なのかが理解できない

それよりも貯蓄が500万しかないのは?

金融資産が多数あるが書いてないだけ?

-

13242

匿名さん

>>13238 通りがかりさん

我が家も同じような住み替えで1.5億ぐらいの物件を狙っていますが、まずは住宅ローンをダブルで組めるか確認した方がいいですよ。(1.5億でも東京では豪邸ではないですよね涙)ダブルで組めるなら賃料を原資にするし、無理なら売却です。

1.5億は無謀かはちょっと貯蓄が1000万以下って少ないかなとは思います。投資に入れているんですかね。

-

13243

通りがかりさん

13238です

コメントありがとうございます。

1.2億までならダブルでローン審査降りてます。(その物件は抽選外れました)1.5億は未知の領域…

貯蓄は手元で完全自由に使えるお金として書きました。老後用として投資に回しているお金は除外しています。

東京の家、高いですよね。夫婦とも都内勤務なのでどうしても東京で探すという選択になってしまいます。

-

13244

匿名さん

>>13243 通りがかりさん

ダブルでローン審査通ったなら2億ぐらいまで住宅ローンいけるっていうし、いけるのかもしれませんね。抽選で買えなかったというなら、物件の目利きをして買うつもりでしょうし、資産価値が落ちにくいであろう物件ですよね。私は給与で多額のローンを返す自信はないので賃料をあてたいと考えています。既に賃貸物件持っていて、分譲ファミリー物件は安定していますよ。

-

13245

戸建検討

>>13239 匿名さん

どのような窮地かなりますが、参考になります!

ありがとうございます

-

13246

匿名さん

>>13238 通りがかりさん

すごい度胸ですね。

私は40代後半、年収約1300万、定年70歳まで収入増加見込みのシングル女性。

預貯金約9千万プラス投資ちょっと。

住居で幸せ感じるタイプだけど、今の家賃20万円もったいないし、資産分散目的もあって約1.2億の物件買っちゃいましたが、こわくて掲示板のぞきにてます。度胸がほしい。。。

-

13247

通りがかりさん

>>13244 匿名さん

結局そこなんですよね、賃料が確実に入るなら問題無いんですが、空室リスクが怖いなと…

-

13248

変動金利

>>13243 通りがかりさん

都内恐ろしいですね

地方都市なら普通にマンション3つ買えます

かなり好立地の物件で最上階付近でも2個買えますね

-

13249

匿名さん

-

13250

774の医師

>>13238 通りがかりさん

夢を諦めないでと言う自分がいます。

ただ、その年収で貯金500というのは何故ですか?

-

13251

通りがかりさん

>>13250 774の医師さん

上でも書きましたが、完全自由に使えるお金が500万円です。他に老後の為に運用しているお金が2500万円ほどあります。

-

13252

匿名さん

>>13238 通りがかりさん

売却貸出収入などが全て想定どおりにいけば余裕ある。

理想どおりにいかないと場合によってはあっという間に破綻する。

無謀とは言わないけどリスク高そうなので、度胸あるな、という印象

-

13253

通りがかりさん

>>13252 匿名さん

度胸無いです(T ^ T)不安すぎて迷いまくってます。

-

13254

変動金利

>>13253 通りがかりさん

ちなみに都内で1.5億の物件はどんな概要になるのでしょう?

駅からの徒歩時間、間取りや面積、階数など

資産性はかなり高いので、子供が巣立って夫婦リタイヤ後は少し田舎に行き賃貸収入を得るなどのプランもあるんでしょうね

-

13255

周辺住民さん

1.5億とか自分と世界が違すぎて、コメントすることすら憚られる

シミュレーションしてみると、変動金利が1%上がると3000万ぐらい総額変わるのね。

恐ろしい世界。

-

13256

匿名さん

-

13257

匿名さん

タワマンだから高いのではなく、低層マンションはもっと高かったりします。見栄や華やかさとかでタワマンに住んでいるわけではなく、駅に近い、戸数が多いからゴミ出しが各階など実用的な面が多く共働きには助かるから住んでいるんです。地方の土地30坪、建物30坪とよくありそうな一戸建ても山手線の外で電車で15分ぐらい離れていてもある程度人気なエリアだと1.5億ぐらいします。マイナーな私鉄だともう少し安いですけどね。

-

13258

通りがかりさん

>>13254 さん

>>13254 変動金利さん

都心だと駅からの徒歩時間というより、何駅何路線使えるかですかね。狙っているのは4駅6路線です。間取りは3LDK70平米台後半で、中層階です。

-

13259

変動金利

-

13260

変動金利

>>13258 通りがかりさん

4駅6路線

田舎もんには想像出来ません(笑)

しかし中層階80平米以下でその額ですか

東京恐るべし

-

13261

774医師

自分は保有現金1億5000万で家賃10万の大東建託の地方アパート住まいです。

都会は凄いな。

-

13262

匿名さん

>>13261 774医師さん

現金は現金のまま持っておくんですか?それとも投資にだいぶ入れている残りですかね?

私は大半を不動産に突っ込んでいて、手持ちが少なめです。

-

13263

匿名さん

ここは「年収に対して無謀なローン」について語るスレッドであって、

現金に余裕があってアパート住まいの医師の話も、資産運用状況に対する質問もお呼びじゃない

-

13264

匿名さん

設定が稚拙な法螺話が多い。

綿密に考えられた無謀さが必要。

-

13265

774医師

-

13266

匿名さん

-

13267

774医師

-

13268

匿名さん

こんな掲示板に来てまで質問風マウント取りに来ようだなんて…

-

13269

774医師

>>13262 匿名さん

ありがとうございます。投資はこれからしようかと思います。

不動産投資でなくインデックス投資予定です。

5000万円を数年かけて入れます。

-

13270

e戸建てファンさん

-

13271

匿名さん

-

13272

匿名さん

金利上昇圧力と物価高騰で、無謀なローンどころか住宅需要も落ち着きはじめてない?

-

13273

買い替え検討中さん

購入後の貯蓄1000万残す意図って何かある?

ある程度の手持ちが必要なのはわかるけど、貯蓄を利回りの良い投資に回さない限り住宅ローンにかかる利子の方がデカくて損してる気がするんだけど。

-

13274

匿名さん

今はコロナ前のような雇用環境じゃない。

年収ダウンや転職・失業にそなえて、手取り年収の1年分ぐらいは手元にあったほうがいいんじゃない?

-

13275

匿名さん

ず~っと前から年収の1年分ぐらいは最低貯蓄しておけって言われてました。

-

13276

匿名さん

少しでも手元資金があると投資に勧誘するのが流行りなのか?

投資は余分な金でやるほうが間違わない。

-

13277

検討板ユーザーさん

■世帯年収

本人 税込600万円 公務員

配偶者 税込400万円 正社員

■家族構成

本人 34歳

配偶者 37歳

子供 0歳

■物件価格・種類(マンションか戸建てかを明記)

全部込み総額7000万円 注文住宅

(長期優良住宅)

■住宅ローン等

・貯金 3000万円

・親援助1000万円

・頭金 1000万円

・借入 夫3500万円

妻2500万円

・変動 35年・0.40%

■貯蓄 (購入後の残貯金)

3000万円

■昇給見込み

夫年間7万円

妻年間1万円

■定年・退職金

夫 60歳 1500万程度

妻 60歳 なし

■将来の家族構成の予定(特に現在子供無しの場合)

子供をできたらもう1人

■その他事情

・妻は完全在宅ワークで年収400万程度で現在育休中。両親の支援が得られるため仕事は続けやすいが、

辞めてしまった場合にやっていけるか心配です。

-

13278

買い替え検討中さん

>>13277 検討板ユーザーさん

辞めてしまった場合は返済比率が30%を超える為、相当切り詰めない限り家計は赤字になると思います。ひとまず貯金があるので返済が滞る事は無いと思いますが、早い段階で対策を考えた方が良いと思います。

そもそもですが、ペアローンでなくても年収倍率が6を超えるとキツいです。借りるのは余裕なんですけどね。もう1000万円ほど頭金を増やして年収倍率と返済比率を抑えれば少し余裕は出来るかと思います。

-

13279

匿名さん

別居でも親からの支援受けている以上先々、親の介護とかも頭の片隅に。

奥様が離職した場合、相当きついので1馬力で今の世帯年収ぐらいになるまで頑張ってもらうように。

-

13280

774Dr

>>13262 匿名さん

ご質問ありがとうございます。

故郷に帰ると親が持つ空き家もらう予定です。

ですので、現金保有です。

正確に言いますと、現金1億と投資信託5000万ほどです。最近の情勢で5000万が2500万になりました。

-

13281

検討板ユーザーさん

■世帯年収(できれば手取り月○○万円、ボーナス年○○万円等も明記)

本人 税込550万円 正社員

配偶者 0万円 パート育休中、復帰後は扶養内

■家族構成 ※要年齢

本人 33歳

配偶者 34歳

子供2 0歳 4歳

■物件価格・種類(マンションか戸建てかを明記)

3700万円 新築マンション

■管理費・修繕積立金・駐車場代(マンションの場合)

8000円・5600円・10000円 /月

■住宅ローン

・頭金 0円

・借入 4000万円 (諸経費込)

・変動 35年・0.50%

■貯蓄 (購入後の残貯金)

0円

■昇給見込み

このままだと昇給見込みあり

■定年・退職金

60歳

2000万程度見込み

定年後、5年間の再雇用制度有り(年収300万程度)

■将来の家族構成の予定

家族構成は変化なし

5年~10年の間に夫の転勤で単身赴任の可能性あり

■その他事情

・奨学金(夫月2.5万円、あと10年 /妻月1万円、あと2年)

・転勤についていくかどうか迷い住宅購入を迷っていましたが、第一子が小学校入学前に購入をとうとう決意。

・厳しいのは承知なのでゆくゆくは妻もフルタイムで働く予定

・双方両親には金銭面では頼れません。そのかわり面倒も見る余裕はないです。

・中古マンションも希望エリアだとそこまで値段変わらず。いつ買っても苦しいなら1番若い今買って死ぬ気で働くか。って感じです。

・今回購入を考えている重要なポイントが、第一子の入学前ということと、予想される夫の単身赴任で、残される妻の精神的負担を少しでも減らすため、快適な自宅が欲しいという点です。(妻目線)

-

13282

マンション検討中さん

>>13281 検討板ユーザーさん

貯金全くないんでしょうか。

子供も2人いるしこの状況でで購入するのは流石に怖くないですか…?

-

13283

匿名さん

>13281: 検討板ユーザーさん

年収からその借入額は厳しいと思います。3000万ぐらい。

また、入居時は150万ぐらい飛んでいきます。どうせ今は賃貸でしょうから買うのは良いと思いますが、軍資金が無さ過ぎ。。

-

13284

検討板ユーザーさん

>>13278 買い替え検討中さん

>>13279 匿名さん

返信ありがとうございます。

介護については親の年金と貯金で賄ってもらうと事前に話し合い済みです。

しかし妻が辞めた場合が厳しそうですね。

頭金を増やすのではなく、住宅ローン控除13年を受け取った後に繰り上げ返済をしようと考えていますが、如何でしょうか?

-

13285

検討板ユーザーさん

親援助1000万円って羨ましい限りです!金銭的な面では介護しないと話済みとのことですが同居とかの面で面倒は見ることを期待されてるのでしょうか。

-

13286

検討板ユーザーさん

>>13285 検討板ユーザーさん

住宅ローンとは関係ないかなと思って記載しなかったのですが、2世帯完全同居の予定です。

介護まで面倒を見る(資金は親)予定です。

普段の両親の生活費は親の年金と貯金からなので我々の資金的には一切影響がないものとして投稿いたしました。

-

13287

匿名さん

親の介護と住宅資金の援助をあまり結びつけないほうがよろしいかと。

のちのち親族間で揉めるもとになります。

実際に介護が必要になると、みまもりは24時間365日際限なく続きます。

ヘルパーなど公的介護は短時間かつ日数限定なので、家族介護で離職が増えるのも当然と思えるほど大変な長時間労働になります。

私の場合、子供への住宅資金援助は、民間介護施設への高額な入居費用や年金で払いきれない想定介護費用分を除いた金額で支援しました。