広告を掲載

☆

[更新日時] 2009-06-26 19:08:00

はじめまして!自分は今まで住宅ローンについて結構勉強してきたつもりで、今のような低金利時代は長期固定で借りるのが常識だとおもってきました。しかし最近一冊の本に出会いました。その本は「住宅ローンの新常識」池上秀司 著 という本です。

そこには 金利が急上昇しない理由であるとか、借入残高の多いはじめのうちに変動金利を活用して、元金の返済を促進させ、金利上昇している時には残高が減っているので、影響を小さくできるとか

金利が高く設定されている長期固定をえらぶのは最初から金利上昇のリスクを負っているのと同じこと..etc

みたいななるほどなーと思うことがかいてありました。

自分は

フラット35 3.07% 2290万+変動金利1.325% 320万

で7月実行予定ですが、もうちょっと変動金利の割合を増やしてもいいかなーと悩んでいます。

みなさんはどうおもわれます?

[スレ作成日時]2007-05-29 23:07:00

|

分譲時 価格一覧表(新築)

|

» サンプル

|

分譲時の価格表に記載された価格であり、実際の成約価格ではありません。

分譲価格の件数が極めて少ない場合がございます。

一部の物件で、向きやバルコニー面積などの情報に欠損がございます。

|

|

| ¥1,100(税込) |

|

欠品中 |

※ダウンロード手順は、

こちらを参照下さい。

※クレジットカード決済、PayPal決済をご利用頂けます。

※購入後、72時間(3日)の間、何度でもダウンロードが可能です。

変動金利は怖くない??

-

1001

匿名さん

あぶねー。

首の皮一枚でつながったよ。

にするか。

うちは、余裕がありますので、関係ありません。

って答えようか。

んー。

-

1002

匿名はん

強がりを言ってられる間は、思いっきり言った方がいいよ。

そうでなくなったら、黙ってるしかないから。

-

1003

匿名さん

6ヶ月連続で消費者物価が下がってるのに利上げの話題が

出ること自体おかしい。

ベッドに横たわってる瀕死の重病人にマラソンをすれば治るよ

と言ってるようなもん。日本人は本当に「常識的なふるまい」や

「普通に判断すること」が苦手になってしまった。キチ、ガイだらけ。

-

1004

匿名さん

変動でも固定でもどちらも、良し悪しであると。

ただ、個人的には固定ではあるので

米国FFレートが3年間で1%から5.25%まで

駆け上がったような

状況があれば

人ごと、余興として楽しいかもしれない。

とは、時として考える。

これは、密かな固定の人の楽しみ方

逆に変動の楽しみ方は個人での支払額の増減で

それも個人で楽しめそうだが。

-

1005

匿名さん

-

1006

匿名さん

住宅ローンって強がってどうにかなるような甘いもんじゃないけどね。

払えなければ競売だし、妻子に残したいなら自殺するしかない。

よくそういう女子中学生みたいな幼いレスが書けるよね。

-

1007

匿名さん

>米国FFレートが3年間で1%から5.25%まで

そこまで上げても住宅バブルを押さえられなかったって事ですね。

ちなみに3年間じゃないですよ。2年弱です。1%の金利から17回連続

で0.25%ずつ利上げして去年の7月を最後に利上げしてなかったと

思います。そのときすでに住宅価格崩壊の兆しが有ったようです。

確かその間、住宅の価格は年間1.5倍位に跳ね上がりました。

2年前に3000万で買った家が1年で4500万翌年には6750万円。

そしてバブルの崩壊。

固定の人はこれを期待してるの?こうなったら固定の人たちも対岸の

火事として見てるわけにはいかないでしょう。

いずれにしても冷静に日本という国の状況を振り返ればまずあり得ない

でしょうね。

確かに今の0.5は低すぎる気はしますが、どこの国の金融政策も

インフレターゲット(物価)を目標値に抑える事を目的にしています

のでまだ少しは上昇の猶予はありそうですが、後は物価が上がって来ない

と金利は上がらないでしょう。

そして当分日本は物価が上がらないでしょう。

-

1008

匿名さん

今NYダウ大暴落してる。釣られて円高進行してる。

これは来週月曜日の日経はやばいかもしれんね。

日銀もダメリカが持ち直さない限り利上げ出来ないな。

年内は無いなこりゃ。

ダメリカ撃沈なら利下げもあり得る。

結局去年5月くらいから今年8月実行組が貧乏くじ引いたって事に

なりそうな予感。

-

1009

周辺住民さん

今年2月の利上げ分がまだ変動金利に反映されていないから、9月の利上げが見送りでも10月から変動金利が0.25%上がる。

であってる?

-

1010

う

うちは変動ですが、4月で上がりました。

すでに上がっているので・・・

これ以上上がることはないと思います。

-

-

1011

周辺住民さん

あー、すでに借りている人に関しては4月で上がったみたいだね。

これから借りる人は、10月以降、今の店頭金利(2.625%)+0.25%でOK?

-

1012

匿名さん

なんか2000年のITバブル崩壊時と状況が似てきた気がする。

日本がようやくゼロ金利解除した1年半後くらいにアメリカITバブル

崩壊。日本も結局ゼロ金利逆戻り。それでも景気は回復せず、異例の

量的緩和。

今回のはITバブルが住宅バブルに置き換わっただけっぽい。

-

1013

匿名さん

住宅バブルが起きたのは、グリーンスパン爺が

思いっきり利下げしたから。

安易に利下げをすれば、崩壊し切っていないバブルを

さらに増大させるのは、みんなわかっている。

でも、まだ議長席に不慣れなバーナンキ坊ちゃんは

直近の金融市場の混乱におののいて、利下げしてしまうかな。

-

1014

匿名さん

勉強不足の人がなにか言ってますが、サブプライムの問題が

本格化するのは2008年からですよ。

2008年から金利が急上昇するローンを組んでるんです。

つまり破綻予備軍はものすごい数が潜在的にまだまだいるんです。

当分は利上げなんてできません。

-

1015

匿名さん

勉強不足の人が何か言ってますが、ブッシュ大統領が破綻予備軍

の救済策を発表したので金利が上昇して払えなくなる人は

低金利のローンに借り換えられる事になったんですよ。

問題はすでに証券化された住宅ローン担保証券で損失を抱えた

金融機関や投資家の破綻や金融市場の信用収縮です。

金曜日はアメリカの雇用統計がプラス10万人予想の所マイナス0.4と

大きく予想を下回り、米景気後退が本格化?とNY市場は大暴落

長期金利も急低下したようです。

おそらくそれを受けて週明けは日本の長期金利も下がるでしょうね。

1.5割れも時間の問題かもしれません。このまま信用不安が続けば

来月はさらに住宅ローン金利は下がって来るでしょう。

-

1016

匿名さん

勉強不足の人がなにか言ってますが、それでも金利を上げるのが

日銀の福井という人なんですよ。9月に0.5%上げてくると思います。

全期間固定で借りてよかった。

-

1017

匿名さん

9月は絶対に上がりませんよ。

まあ、上がる上がらないをここで議論してもどっちに転ぶかわからないから、これはおいといて。

仮に、万が一、0.5上がったとしても、まだまだ長期固定に対する変動のアドバンテージは歴然としてある。

「全期間固定でよかった」とはなんともおめでたい人だ。

-

1018

匿名さん

変動の人、盛り上がってますね〜。

信用収縮、短期金融市場の麻痺、景気後退

経済が低迷すればするほど、変動の人は俄然元気になるようです。

-

1019

匿名さん

これだけ円高進むと9月の決算報告怖くね?

世界の中銀が各国と歩調を合わせるて信用収縮を乗り切るとか

言ってるのに福井君だけは8月の会合後日本は影響無いとか

日本経済は順調だとか空気読めない発言してるからな。

きっとポール損から「空気読め!」とおしかりが来てるはず。

-

1020

匿名さん

いくら、日銀が政策金利の誘導目標値を上げなくても、

金融市場の混乱が続けば、短期プライムレートが上がる可能性はある?

-

1021

匿名さん

-

1022

匿名さん

>介入するから無い。

介入して抑えられるのは、無担保コール翌日物金利まで。

短プラは、銀行が事情に応じて独自に決めるものだよ。

以下、引用。

短期プライムレートとは、銀行が会社にお金を貸すときの

最優遇金利のことで、貸し出し期間が1年未満のものです。

1989年からは新短期プライムレートと呼ばれています。

金利は、各金融機関が資金を調達するためにかかった費用や

将来の金利の動向を加味して決定されます。

-

1023

匿名さん

>金利は、各金融機関が資金を調達するためにかかった費用...

資金調達のためにかかった費用。

ここが味噌ね。

現在、CPでの資金調達は実質不可の状態。

社債発行による資金調達は金利スプレッドは大きくなったまま。

これが、さらに進行すれば、もしかしたら短プラは...

-

1024

匿名さん

ちょっと金利が上がっただけで資金繰りが出来ず倒産する

中小企業が多くなったり日銀の利上げで短プラを引き上げても

実際借りる側の企業が借りれなくなるケースが増えてあげたくても

上げられないってケースが多いとどこかで読んだけどな。

短プラ長プラ上げても借り手がいないと意味ないんじゃ?

銀行は金貸して初めて利益出るからね。

お金借りれない企業は設備投資出来ないから賃金も雇用も増やせない。

どう考えても実体経済に沿った金利上昇じゃないと日本は終わるとしか

思えませんが。

-

1025

匿名さん

-

-

1026

匿名さん

素人ですみません。基本的なことをお尋ねしたいのですが、住宅金利って、具体的には何がどうなると下がって、何がどうなると上がるのですか?今回のように景気悪くなりそうになると下がるようですが、変動だけは下がりません。先を自分なりに読みたいのですが、難しくて、このままの自分の判断では半丁ばくちになってしまいそうで・・・

どなたかお願いします。

-

1027

う

銀行が自分で決めるんです。つまり、自分でいいように理由をつけて決めるんですよ。日銀の政策金利って本来あんまし関係なさそうですね。上げ下げの理由にはなりますが。競争があれば、もっと金利は下がるんじゃないかと思います。ゆうちょ銀行が本格的に参入すれば、10年固定1%なんかできそうですね。住宅ローンほどちょろい商売はないですよ。1%と言っても数千万円の1%はでかいです。汗も流さず金が入ってくるんですから。しかも一番抵当になってるから、なんかあったら競売して回収できますしね。事業用の融資よりはるかに安全なんじゃないでしょうかね。

-

1028

匿名さん

-

1029

匿名はん

>>1027

10年固定1%なんてなったら

預金金利はどうなることやら。

-

1030

匿名さん

>>1027

慈善事業じゃないんだから、

調達金利より下になるわけない。

5年国債だって、1%超えているのに。

-

1031

匿名さん

経済が安定すると長期固定派が元気になる。

変動派は日本の成長は長続きしないとか成長してもゆっくり

だから問題無しで対抗。

経済が不安定になると変動派が元気になる。

そして必ず出てくるのが長期固定派の景気が悪くても金利は上がる説。

根拠

結局銀行が勝手に金利決められるから

財政破綻してハイパーインフレが来るから

変動派のほうが説得力あるかな。

-

1032

う

ゆうちょなんて相当な資金がありますからね。

調達なんてそんなに考えなくていい。

手数料とか保証料とかで借り入れ時に100万くらいとって

5年固定1%で十分じゃないですかね。

その後、適当に2%くらいに金利を上げればいいですし。

-

1033

匿名さん

ゆうちょが国民から集めたお金を単に金庫にプールしているだけと

思っている人がいるみたい。

集めたお金は財投債などへ、すでに融資済み。

銀行の預金はすべて銀行の金庫に入っていると思われがちだが、

集まった資金はすぐに企業融資などにまわして、

利ざやを稼がないと、銀行は経営難に陥ってしまう。

郵便貯金も同様で、企業融資はほとんどないが、国の債権に

投資して利ざやを稼いでいる。

住宅ローン事業に資金を回そうとすると、債権を処分せざるを得ない。

債権の利回りを捨ててまで、住宅ローン事業に参入するわけだから、

当然債権の利回り以上が参入条件になる。

と、これくらいは一般常識だと思うけど。

-

1034

匿名さん

銀行が勝手に金利決めるのは

大正解ですよね。

ただ競争も激しく低い話もってくる事が多いよ。

極小企業経営してるんだけど

今年の6月に5年固定(期間も5年)で

金利0.9%でいいから借りてくれって

話が来て実際に借りた。

金利上がってると思ったけど

決算月に借り手がいないから困って

どうしてもお願いだからと

他行分の借り換えでこちらにメリットある

0,9%って数字出してきた。

当面、高金利は無いなと確信した瞬間です。

-

1035

匿名はん

>>1033さん

おっしゃるとおりなんだけど

「う」はなーんにも知らないから。

銀行が経営努力も何もせずに

国債をせっせと買うことと投資信託を無責任に

売りさばいで手数料をとることを生業としている

ことさえも理解できないんだろう。

-

-

1036

匿名さん

>1033

銀行の本来の業務から考えると逆ですよ。

お金を集めて、人や企業に貸すのが

本業だったんですよ。

貸し出しだけでは集めたお金を消化できないのと

リスクなどトータルで考え国債や債権にも

お金を回している。

住宅ローンのリスクが国債より低いと

判断すれば国債より低金利となるし

逆であれば国債より高金利となる。

金利って結局はリスクとの兼ね合いで

期間で言えば長期ほどリスクが高くなるので

金利が高くなるのです。

-

1037

入居済み住民さん

借り換えを予定していましたが、サブプラ問題で株価続落&長期金利下落のため、やめようかどうか迷っています。

UFJにて借り入れ中、残2300万、残り20年で元金均等払いで借りていて、2年固定終了後これからは変動に変わります。

対して借り換え予定の分は長期固定20年2.85%1300万&特約の変動1・35%1000万(新生です)

どうでしょう?私としてはサブプラ問題は長引きそうで、当面借り換えは

見送ろうかと・・・・。

どなたかご意見ください。

-

1038

匿名さん

>1034さん

うちも事業資金1.1%で借りました。

しかも無担保・無保証で。

最近はどこも担保いらないですね。

国金も一度完済したら次からは2千万まで無担保・無保証です。

事業ローン借りて

住宅ローン返済しようかと思っています。

-

1039

匿名さん

>>1022

確かに新短プラは銀行が自由に決められるようになったわけだけども

大きな理由として政策金利連動だと長短金利が逆転する現象が

起きたからだよ。(でも新短プラになってからも逆転現象が起きてるけど)

で、実際自由に決められるとはいえ、新短プラになってからも政策金利

連動は変わってない。

http://www.boj.or.jp/type/stat/dlong/fin_stat/rate/prime.htm

さすがにゼロ金利量的緩和時は若干高かったけどそれでも最低ラインの

水準だ。

>「欧州銀、調達コスト急騰」

いやだから今は一時的な信用不安からそういう事もあるだろうけど

結局4%の誘導目標になるようECBが介入して収まってるじゃん。

結局短期市場は中銀が介入するからロシアのように財政破綻が起きない

限り高騰したり下落したりはしないよ。そしてそれに連動する短プラ

だけが上昇する事はまずあり得ない。

まーよーするに日本は当分低金利ってこった。

-

1040

匿名さん

>いやだから今は一時的な信用不安からそういう事もあるだろうけど

信用収縮で、今もCP市場は麻痺したまま。

そのCPのほとんどは1〜3ヶ月物の短期証券。

借り換え期限が迫る9月20日頃以降に、再び危機がくる可能性がある。

この危機を何とか乗り切れれば、市場は徐々に安定し、

元の景気拡大路線に戻れるかもしれないのだが。

はたして...

-

1041

うぐいす

変動金利がもっとも低利なのはどこでしょう? 3000万で実行予定です。5年以内に繰り上げ返済で完済します。そのため、当面の金利だけで選ぶため、変動金利で検討しています。

見渡したところ、ろうきんが最強に見えますがどうでしょう?

-

1042

匿名さん

>>1040

その通りだね。

基本的に外需主導の日本経済は世界経済が元の落ち着きを取り戻せば

拡大路線に戻ると思う。

問題は米景気だ。昔ほど影響力が薄れたとはいえ、やはり米景気が

減速すれば日本は影響を受けるだろうね。

来週のFOMCは雇用統計の悪化でほぼ利下げを織り込んで来てるらしい

けど米があと何回、どのくらいの期間でどこまで利下げすれば経済が

立ち直るかがカギだと思う。

サブプライムという実態の見えない問題を抱えてるだけに先行きは

全く解らない状況らしい。

下手したら来年以降、数年低迷するかもしれないし、来月には底を打って

上昇に転じるかもしれない。

現状は住宅関連のみの悪化と言われていたのが雇用まで影響が出始め

て来た状況。これが一過性のものなのか来月以降も続くのか?

さらに個人消費にまで影響が出てくればかなりやばいかもしれない。

-

1043

匿名さん

うぐいすうざいな。

3000万を5年以内に返せるんだったらどこでも

大差ないだろ。

いちいちこんなところで聞くな。

せこいんだよ。

-

1044

匿名さん

げーっ久しぶりに今の金利確認した、すごい下がってる〜ホントに金利には振り回されっぱなしだよ、俺が3年間悩み続けてフラット35にしたのがあほらしくなってきた、皆さんは実行未だなのかな、変動が怖いかどうかはコイントスかサイコロかなんかで決めることをおすすめします、あ〜あほらし

-

1045

匿名さん

最近長期固定派の人達は登場しないですね

反論期待しているのですが

-

-

1046

匿名さん

そりゃぁ、来週は今後を占う運命の週だからね。

それまでは静観して、その後にとるべき行動に備えているだけだよ。

>信用収縮で、今もCP市場は麻痺したまま。

>そのCPのほとんどは1〜3ヶ月物の短期証券。

>借り換え期限が迫る9月20日頃以降に、再び危機がくる可能性がある。

さらに、

17日(月) ファニーメイ決算

18日(火) FOMC政策金利(利下げ?)、リーマン・ブラザーズ決算

19日(水) モルガン・スタンレー決算

20日(木) ゴールドマン・サックス決算、ベアー・スターンズ決算

今、サブプライムで渦中の企業が続々と決算発表する。

ここで一気に相場が崩れたら、そして長期金利が大きく下げれば、

長期固定に借り換えるチャンス到来になる。

もしかしたら、2%台前半の復活があるかもしれない。

-

1047

匿名さん

予想通り、金利は据え置きでしたね。

>>1016などをみると笑ってしまいます。

-

1048

匿名さん

>>1046

>ここで一気に相場が崩れたら、そして長期金利が大きく下げれば、

>長期固定に借り換えるチャンス到来になる。

アメリカの金利は下がって、日本の政策金利は下がらない。

それで株価は回復。

(今週号の「週刊ダイアモンド」でも、FOMC金利が下がると日米の株価は回復するパターンを過去3回とっている、と書いていた)

この状況なら、来月〜来来月あたりに日銀が利上げしたら、

変動は金利が上がるような…(政策金利ベースだから)

また、超長期固定は、政策金利じゃなく、10年物国債に連動してるから、

株式市場に資金流入して、日本国債が売れなくなったら、

また金利上昇するような…。

どうでしょう?

詳しい方。

-

1049

入居済み住民さん

日本の金利は低すぎるんだから、据え置きや利上げはあっても利下げ

はないよ、インフレとデフレ双方のマイナス効果を考えるとうなずけるはず

-

1050

匿名さん

日銀が介入する金利って実勢で何%なの?

この前は0.2%くらいで操作していたようですが?

-

1051

匿名はん

変動金利は短期プライムレートに連動する。短期プライムレートは、

日銀が決める「無担保コール翌日物金利の誘導目標値」に左右される。

長期固定金利は、主に10年物国債の長期金利に左右される。

>ここで一気に相場が崩れたら、そして長期金利が大きく下げれば、

>長期固定に借り換えるチャンス到来になる。

福井さん達は、政策金利を下げる気はないようだから、

変動金利はそのまま、

長期固定金利だけ下がる可能性がある。

つまり一瞬だけ(2、3ヶ月だけ?)、長期固定のお得感が出るかもしれない。

この瞬間が来るかどうか、来たらすばやく長期に乗り換えられるかどうか

がポイントだと思う。

ただ、35年固定が2%台前半になったとしても(なるかどうかわからないが)、

ここの人の多くは、変動+優遇を選ぶんだろうな。

実際、フラットが2%台前半だった去年も、長期をバカにしまくっていたから。

-

1052

匿名さん

変動金利は短期プライムレートに連動する。短期プライムレートは、

日銀が決める「無担保コール翌日物金利の誘導目標値」に左右される。

長期固定金利は、主に10年物国債の長期金利に左右される。

>ここで一気に相場が崩れたら、そして長期金利が大きく下げれば、

>長期固定に借り換えるチャンス到来になる。

福井さん達は、政策金利を下げる気はないようだから、

変動金利はそのまま、

長期固定金利だけ下がる可能性がある。

つまり一瞬だけ(2、3ヶ月だけ?)、長期固定のお得感が出るかもしれない。

この瞬間が来るかどうか、来たらすばやく長期に乗り換えられるかどうか

がポイントだと思う。

ただ、35年固定が2%台前半になったとしても(なるかどうかわからないが)、

ここの人の多くは、変動+優遇を選ぶんだろうな。

実際、フラットが2%台前半だった去年も、長期をバカにしまくっていたし。

-

1053

匿名さん

アメリカの1回の利下げでサブプライムが解決するほど甘くはないだろうな。

恐らくアメリカはあと10回程度連続して利下げをしなくてはならんだろうな。

日銀はその間は動けないだろうと思う。

-

1054

匿名さん

アメリカがあと10回利下げって、それはアメリカが景気後退する

って事でしょ?

アメリカ景気が後退するという事は日本の景気も後退すると考えて

いいのでは?

ならば日銀は利下げせざるをえないのではないでしょうか?

短プラも長プラもそもそも企業に貸し出す金利の事ですよ。

景気後退が鮮明になれば金利を下げて企業を助けてあげないと

倒産もリストラも増えてさらに景気は悪化しますでしょ。ということは

それに合わせて住宅ローン金利も下がりますよ。

日銀が下げたくないと言っても景気が悪くなればまたゼロ金利は

あり得ると思います。

-

1056

購入経験者さん

さて。

原油高におけるスタグフレーションの足音が聞こえてきましたが、金利はどうなってしまうのでしょうか。利下げ幅がない日本は、もはや利上げ時期を逃してしまったんじゃないですかね。

スタグフレーションが鮮明になったときに、はたして金利は上がるか下がるか。上がるシナリオのことを考えると変動金利で耐えられますかね。

-

-

1057

匿名さん

何日か前の日経新聞に今の日本の景気は3つのエネルギーによって

支えられていると書いてありました。

1.円安

円安になればなるほど輸出企業が儲かるって事らしいです。

2.財政出動

毎年30兆円もの財政赤字を出していますが、これに歯止めを

掛けるには消費税など増税しなければならず、それは景気を

減速させるとか。

3.超低金利政策

投資を支え、不動産業の活況を牽引してきたとか。

この3つは麻薬のようなもので頼りすぎるとしっぺ返しが来る。

早いところこの3つに頼らなくても好景気を維持出来るように

ならなければいけないとか。

これからの日本はどうなるのでしょうか?

-

1059

匿名さん

高度経済成長期のように賃金が上がれば利息の負担は感じないのだが、経団連が賃金上昇を抑えている現状では、利息上昇は労働者の負担となる。

景気がいいというけど閉塞感があるね。

-

1060

匿名さん

単純に、賃金上昇が期待できない現状では、利息が上昇したら不安でしかたない。サブプラ問題がヒトゴトではなくなるかも!未来に期待が持てるか持てないかで、色々のことに対するモチベーションがかなり違ってくる。

5年後、10年後の明るい安定した未来が描ける人が、どれだけいる?

-

1061

契約済みさん

>1052

>福井さん達は、政策金利を下げる気はないようだから、

変動金利はそのまま、

長期固定金利だけ下がる可能性がある。

はずれましたね。とりあえず今月は。

-

1062

匿名さん

じわじわと金利も上がってきて実際のところ怖くないですか?

-

1063

匿名さん

じわじわ上がっても急激には上がらないから問題なし。

それに金利は上がり続けるわけじゃなく上がったり下がったりするもの。

-

1064

匿名さん

変動金利もそんなに上下するんですか?

固定は、今月も下がってるの多くみますが・・・。

すいません。素人です。

-

1065

匿名さん

相場が一気に崩れれば、長期金利が一気に下がる可能性もあったけど、

思ったほど相場が崩れずに、元に戻ってきたね。

35年固定の2%台前半の夢をもう一度と思ったけど、

もう無理かな。

このまま株価が回復すれば、日銀は利上げを再開するな。

-

1066

匿名さん

長期固定は、これ以上は下がりそうもないですね。

多少の上下はあると思いますが、もう少し下がったら

長期固定と考えていたのですが、10年固定で最善の銀行に

借りかえるつもりです。

-

1067

匿名さん

↑

10年後はどうするつもりなのですか?

10年程度で返済する?

10年後は変動でなるようになれ?(金利が上がっていたとしても、)

-

1068

匿名さん

>1067

借り入れ1700万円 返済期間は25年です。(繰越返済を多少しますが)

10年固定後は、その時点で考えます。

-

1069

契約済みさん

そうそう

10年後なんて誰にもどうにもわからないよ。

10年前に、今日この日の金利知ってる奴なんて絶対いないだろ。

指をくわえて見てるのは**のすることだが、何らかの対策を講じつつ

10年後にもう一回考えればいい。

10年後死んでるかもよ?(笑)

-

1070

入居済み住民さん

**か金持ち=変動

楽観的 =10年固定

慎重派か貧乏=35年固定

無責任 =50年ローン(kアーバン銀)

-

1071

FP

109に賛同。そんな先の事を考えても仕方ない。

仕事では理屈をこねるが、自分は10年固定にした。

-

1072

契約済みさん

私も10年固定にして借り換えしました。残20年です。

子供が大学卒業するまでの間、返済額が増えない様にと考えました。

10年後金利5%以内なら想定内、それ以上だったら一生懸命節約して返済する覚悟です。

出来ればもう一度借り換えできればいいな、と甘く考えています。

銀行の方も10年固定の金利を特にアピールしている気がして、まんまと銀行の思惑に乗ってみました。

-

1073

匿名さん

×慎重派か貧乏=35年固定

○慎重派=35年固定

○貧乏=家買うな

でしょ。

35年で返済額固定したって金利上昇、物価高騰、増税なのに

収入変わらずかマイナスならば実質負担増。

まあお勤めの会社が必ず賃金アップしてくれるような未来有る

大企業なら話は別でしょうけど。もっともそんな人は貧乏じゃない

だろうけど。

-

1074

匿名さん

はっきり言って景気が上がる要素はない。

来年〜再来年から、マイナス成長が紙面を踊るかも?

・プライムローン:日本のマスコミがもっと騒がないのはおかしい出来事

・不動産業界:地価高騰、材料費高騰により在庫増、利益圧迫。

・電機機器:オリンピック景気の反動、必ずある。

・食品業界:材料費高騰による利益圧迫

・個人消費:格差が是正されず、生活用品の高騰

と、一般人が考えてみましたが、上がると考えている方

どういう要素で景気が良くなるか?教えて下さい。

-

1075

ビギナーさん

政治家がお金をばら撒きます。

それで景気は一挙に回復、金利も上昇です。

自民党が残る為にはそれしかないのですから

来年〜再来年は一時的に好景気になるでしょう。

-

1076

匿名さん

ローンについて詳しくはわからないのですが、金利が上がらないとする考え方はなんとなく理解できました。が、金利が今後下がるというのは実際考えられることなのでしょうか?

ゼロ金利解除して間もないのにまた戻るということなのでしょうか?

ゼロ金利解除前に比べどれぐらいあがったのでしょうか?

今金利が高いとされていますが、私は住宅ローンは他の金利に比べると低いと思うのですが・・・

皆さんはどれぐらいが妥当の金利だと思われますか?

-

1077

匿名さん

>1076

変動派だけど、ゼロ金利解除は

無いと思ってます。

と言うかあって欲しくないと思ってます。

そして現在も金利は低いですよ。

日本の経済状況や人口減、借金と

過去の金利考えれば35年固定の金利で

2%なら格安、3%前半が普通、3%後半から高い

って感じだと思ってます。

35年固定も低金利で悪くは無いと思うけれど

個人的な考えで10年内に高金利は無いと

読んでるので変動が有利と思ってます。

(2〜30年後に高金利になろうが関係無いので)

-

1078

匿名さん

1077さん、昨年7月にゼロ金利政策は解除されていますが…。

-

1079

匿名さん

>1078

ゼロ金利解除ではなく

ゼロ金利復活です。

ゼロ金利はさすがにおかしいので

もう少し早く1%くらいまでは

上げておくべきだったと思ってます。

-

1080

匿名さん

>1076さん

金利は景気ではなく物価の方が影響が大きいです。

不景気の金利高もありえます。(スタグフレーション)

デフレ(物価低下)を脱却すれば金利は上がりますよ。

-

1081

匿名さん

>1080

それは日本国の破綻を指すから

変動だろうが固定だろうが

意味が無いんだよね。

-

1082

匿名さん

スタグフレーションになった時、35年長期固定の人の金利はどうなるんでしょうか?

「そのリスクも織り込み済みで、変動低金利の頃から高い固定金利を払っている」

と、頑として、金利引き上げに応じないとどうなるでしょうか?

双方同意の上の、「35年固定金利での契約」である以上、銀行側が一方的に利率を上げる事は出来るのですか?

仮に、スタグフレーションでローン契約銀行が破綻して、債権が投げ売られた時など、一方的な利率上げは有り得るのでしょうか?

-

1083

匿名さん

↑

それまで反故にしたら、その銀行の信頼丸つぶれだな。

それに、超長期固定を使っている人は少数派だから、

金利を反故にしても、たいした利益にならないよ。

35年長期固定の貸付残高は、全体の2割以下。

多くは10年以下の固定か変動だよ。

10年後に金利をちょっと多めに上げるだけで、合法的に

短期・変動の人からたっぷり搾り取れるから問題ないよ。

-

1084

匿名さん

今の変動金利は

店頭金利が2.875%で、全期間1.2%の優遇があれば、

1.675%

もし10年後、

店頭金利が10%になったら、既存のローンは8.8%

(つまり、既に釣った魚には、あまり餌をやらない。)

でも、これでは新規借入の顧客が確保できないとなれば、

新規借入のみ優遇を大きくすればいい。

5%優遇にすれば、新規借入は5%

(これから釣りたい魚には、餌をたっぷり見せびらかす。)

上の例は、極端かもしれないが、

優遇というのは、銀行がその時その時の情勢に応じて

勝手に決められるから、非常に都合のいい仕組みだよ。

金利とセットで都合がいいように決められる。

-

1085

匿名さん

スタグフレーションって騒いでるけどそれは利上げの材料には

あまりならないよ。

物価上昇抑制が金利水準を左右させる判断材料なのは確かだけど、

それはあくまでもインフレ率。

ユーロ圏のインフレ率が現在年2.1%去年100円で買えた缶コーヒーが

今年は102円って事。こんなに物価が上昇しているのに企業は好景気で

失業率も低く、賃金も上昇しています。当然金利を上げなければ

バブルになります。

ではスタグフレーションによる物価上昇はどうでしょう?原料の高騰

などで商品の価格が上がった所で、一般消費者の収入が増えてるわけでは

ないので企業の景気が良くなるわけでは無いですよね。そんな状況で

利上げをすれば企業は資金を調達出来なくなりますので設備投資が出来ず

雇用を増やす事が出来なくなります。結果値段にも転化出来ず、

経営が苦しくなればリストラ、事業縮小となります。ようするに利上げは

逆効果です。

よって好景気以外での物価上昇による利上げはあまり考えられません。

-

1086

匿名さん

>1080

インフレになれば、名目の法人の売り上げ、個人所得が上がって税収により国の財政は楽になります。

それに国が破綻したから、個人も破産していいとはいえないのではないですか。

-

1087

匿名さん

>1085

インフレになるっていうことは、金がだぶついてるんだから金利を上げざるをえなくなります。

タクシーも首都圏は初乗り710円になるそうです。

不景気でもインフレになるし、インフレになれば金利も上げざるをえなくなりますよ。

-

1088

匿名さん

>>1083

10年後なら残高減ってるから、

ちょっと多めに上げたところで

たっぷり搾取できません。

まぁ、上げられる確証もないし。

-

1089

匿名さん

>>1085

インフレになれば利上げすると言ってますよ。

スタグフレーションでの利上げが難しいのでは?

と言ってます。

実際今も原油価格やエコ燃料の影響による穀物類の

原材料の高騰が起きています。ガソリンは数年前

と比べるとビックリするくらい高値ですし、食品も

マヨネーズが数十年ぶりに値上げなど企業が原料高騰に

耐えきれず値上げ。しかしヨーカドーなど大手百貨店は

値上げしては売り上げを伸ばせないとの理由で利益を

圧迫して値上げ見送りなど。

携帯電話の通話料引き下げなどで当面cpiは下がるのでは

とも言われていますが実際身近な物の価格上昇圧力を感じます。

しかし原料原油が上がったので景気悪いけど利上げしましょうとは

ならないのでは?

-

1090

匿名さん

>>1088

多くのローン債務者が、あなたくらい残高を減らせていれば、

銀行側は、既に住宅貸付資金の大部分を回収済みになるから、

たっぷり搾取できなくても、収益に大きな影響はでない。

でも、多くの人は10年後もローンの元本部分はまだかなり残っていると

思われる。だから、>>1083のような状況も想定される。

-

1091

匿名さん

-

1092

匿名さん

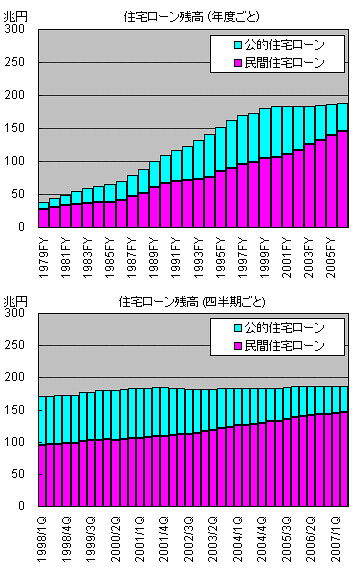

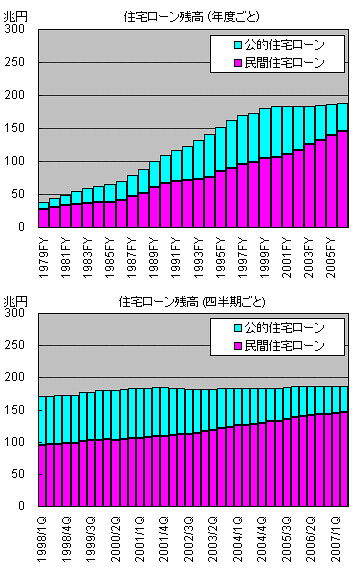

ちなみに、9月18日に日銀から公表された資金循環統計から、

住宅ローンの貸付残高部分を抜き取ってみた。

2000年以降は、住宅ローンの残高はほぼ横ばいだが、

民間住宅ローン(多くが短期・変動と思われる)は

着実にシェアを上げている。

最近、新規借入でフラット35が伸びているというが、公的住宅ローンの

貸付残高全体で見ると減っている。

これは、新規借入の額より、過去に公庫で借りた人が返済する額の方が

大きいためと思われる。

このグラフを見る限りでは、

今後10年で住宅ローン残高が劇的に減るとは思えない。

>>1090にあるように、

>多くの人は10年後もローンの元本部分はまだかなり残っていると

>思われる。だから、>>1083のような状況も想定される。

ということも言えると思う。

後は、個人で自己防衛するしかない。

-

-

1093

匿名さん

-

1094

匿名さん

どうせ住宅ローン残高が減るなら、キャンペーン金利をやめて収益を上げた方がいいという銀行もあらわれる。

いずれにしても10年後には金利が格段に上がってそうだ。

-

1095

契約済みさん

そう言われ続けて10年、15年とたった現在。

わからんて。ローン残高へっちまったら銀行の収益も減るわけで。

何とかして貸し付けようとするのが金貸し業者。

なんていうか、10年後とか20年後のことなんざわかんね。

防衛策は練らなきゃいけないが、おびえて手を出さないほどでも

無いと思うぞ。

逆に10年後が不安で不安でたまらないなら買わない方がいい。

精神的にも楽。

-

1096

う

ある銀行の住宅ローン会議・・・

ひら:不動産が売れなくなった。貸付が伸びない。どうしたらいいでしょう?

上司:金利を上げればいいんじゃないの?既契約者から頂くとしよう。

ひら:客がよそに逃げるんじゃないですか?

上司:皆が上げればいいんじゃないのか。うちの顧問(天下り)にお願いして日銀からアナウンスしてもらおう。

ひら:あ、そうすればいいのか。それもそうだな。

-

1097

匿名さん

あなた方頭悪いな。1094とか1096みたいな事が事実としてあるなら

低金利キャンペーンなんてやらないではじめから日銀様にお願いして

談合して高金利で貸し付けておけばいいじゃねーか。マンションブーム

が終わって収入が減るから金利上げて利益出すよりマンションブーム

中に金利上げた方がどう考えても利益に繋がるが??それとも銀行の

経営者はみんな能なしか?

10年後に銀行が利益上げる為に高金利って?他に10年後に金利が上がる

理由思いつかないのかよ?

まぁ言い返せばそこまでの異常事態でも起きない限り高金利はあり得ない

ってことだな。

普通借りる人がいないと困るから金利は下がる。高金利でも借りる人が

いるなら金利が上がる。基本的に考えは物価と同じだと思うが?

冷夏でビールの売上げが今一だから単価を高くして儲けようって会社

があるかい?これだから長期オタは・・・

-

1098

匿名さん

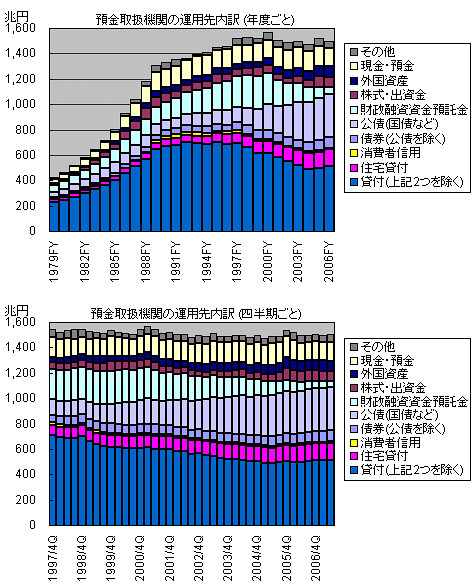

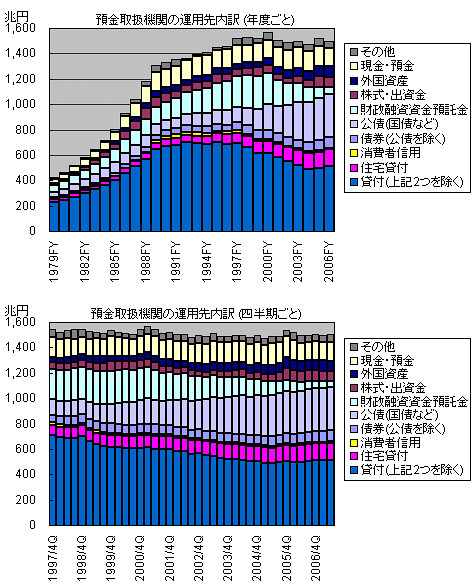

>>1092のついでに、資金循環統計から

銀行がどこへどれだけ運用しているか調べてみた。

住宅貸付は全体の8〜9%似すぎない。

住宅ローン事業に力を入れているといっても、その程度だ。

金利が上がってローン破綻者が増えても、何の問題もないことがわかる。

グラフから一つ言える事は、

公債(国債)の割合が増えてきたので、金利上昇は債券価格の下落を招き、

銀行にとって時価評価で損失になる。

それを避けるためには、国債を買い支えて、金利上昇を防ぐか、

債券価額が下落する前に、売り抜けるしかない。

銀行にとっては、

こっちの方が、住宅ローンの破綻者が増える云々より重要な問題だ。

もし、後者の動きになったら、ここの人達も大変になる。

この辺り、どう考える?

-

-

1099

匿名さん

>>1098の続きを言わせてもらうと、

メガバンクは、既に国債の大量売却を始めている。

つまり、後者のことを始めている。

少し古い記事(2005年12月5日付け)だが、

http://business.nikkeibp.co.jp/article/topics/20060302/100312/

「メガバンク、国債を大量売却 竹中大臣は怒れど、神通力なし」

なのに、上記グラフで国債の額が増えているのは、

これまでは、郵貯が強烈に買い増していたからだ。(グラフ参照)

でも、今月から民営化された郵貯銀行の考えは、

9月23日付の日経の3面に載っていたけど、

「国債は利ざやが薄いほか、国債に偏る資産構成では急激な金利上昇で損失を被るため、郵政公社は「投資先の分散は不可欠」と見ている。」

メガバンクの三井住友銀行の社長だった西川氏が、郵貯の社長を

務めるのだから、当然の見解かもしれない。

なんか、今までになくきな臭いにおいがするのは、俺だけかな...

-

-

1100

匿名さん

まあ、あまり不安を煽ってもしょうがないので、

変動の人はあまり経済のことを気にせずに、

気楽に返済していけばいいと思うよ。

あとは、なるようになれだ。

そう考えた方が、精神衛生上もいいし。

-