広告を掲載

vista

[更新日時] 2022-07-30 08:58:21

当管理組合は携帯基地局事業者に屋上の一部を貸し、アンテナ設置料として10年ほど前から収入を得ています。先頃、税務署より、携帯基地局収入は事業収益にあたり、管理組合は人格なき社団だからと今後の申告と過去5年分の収入に対し課税すると云ってきました。しかし本当に管理組合の事業収入なのでしょうか。

[スレ作成日時] 2013-04-21 10:44:31

分譲時 価格一覧表(新築)

» サンプル

分譲時の価格表に記載された価格であり、実際の成約価格ではありません。

¥1,100(税込)

欠品中

※ダウンロード手順は、

こちら を参照下さい。

※クレジットカード決済、PayPal決済をご利用頂けます。

※購入後、72時間(3日)の間、何度でもダウンロードが可能です。

管理組合の携帯基地局収入に課税?

908

miya

2017/11/17 10:31:06

付け加えます、税務署はこの回答に反論できません。

909

匿名さん

2017/11/17 10:34:52

だから共用部分や敷地からの収入はマンションでは個人のものにはできないんだって、おじいさん。

910

匿名さん

2017/11/17 10:37:22

>>907

>>908

911

miya

2017/11/17 10:56:50

税務署は合理的に課税してます。

912

匿名さん

2017/11/17 11:15:31

↑

913

匿名さん

2017/11/17 11:28:16

共用部分から発生したカネが所有者個人に所得として分配できるのなら

914

miya

2017/11/17 11:32:07

如何なる場合でも管理組合が納税しなければならない、との採決ではないのです。

915

匿名さん

2017/11/17 11:43:44

言葉使いも普通だが何か気に障るのか? 高齢者の我が儘で敬語の要求か?

916

匿名さん

2017/11/17 11:57:18

907

http://www.kfs.go.jp/service/JP/93/08/index.html

917

miya

2017/11/17 12:04:14

税務署が課税断念し、これが実在。

918

マンション管理土試験上位合格者

2017/11/17 12:25:34

>だから共用部分や敷地からの収入はマンションでは個人のものにはできないんだって、おじいさん。

919

miya

2017/11/17 12:27:25

ロ 認定事実

920

匿名さん

2017/11/17 14:38:27

解釈もできない法律音痴には呆れる。

921

理事長心得

2017/11/17 14:45:39

922

匿名さん

2017/11/17 14:51:08

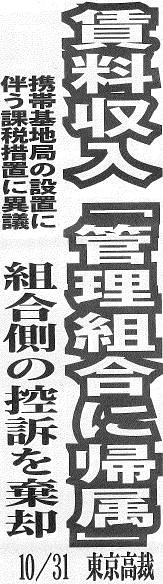

(2) 争点2 本件賃貸収入は、請求人と本件団地建物所有者のいずれに帰属するか。

>ハ 判断

>C 以上からすると、本件賃貸収入は、本件団地建物所有者らの団体、すなわち請求人に帰属する収益であると認められる。

>C 以上のことから、請求人の主張は、いずれも採用することができない。

923

匿名さん

2017/11/17 15:06:33

この判断の前に、共用部分からの収益を現金所得として所有者に分配はではできない。

924

匿名さん

2017/11/17 15:25:40

民法適応なら所有者全員が合意するなら個人所得にするのも可能だが、ありえる話じゃないわな。

925

匿名さん

2017/11/17 15:39:24

区分所有法19条の解釈として普通はこれだ。

>分配される、とはこのような意味であって、各区分所有者に利益が現金で渡されるいう意味ではありません。

>これは、万が一、利益が負担を上回った場合であっても、その上回った中の自分の持分相当を要求することはできません。この点が民法の共有との違いとして挙げられます。

926

匿名さん

2017/11/17 15:59:12

マンション管理士試験には税務はほとんど出ないから勉強しない無知が多いんだよね。

927

miya

2017/11/17 17:17:54

このことは、本件団地建物所有者の総意の下、本件賃貸収入を本件団地建物所有者へは分配せず、請求人に帰属した状態において、これを団体的拘束の下に支出しているものと認めるのが相当である。

928

匿名さん

2017/11/17 17:40:07

>>919 miyaさん

>miyaのところの管理組合は臨時総会を開催し基地局設置収入を

> 1、区分所有者各位の管理費値下を全会一致

> 2、区分所有者各位は所得税法に基づいて各位が所得申告する。

929

匿名さん

2017/11/17 19:07:59

928

930

匿名さん

2017/11/17 19:17:12

>>927

>では収入の都度、全額を区分所有者に分配、これを区分所有者総会で決議して、管理組合にこの収入を一切留保して無い。この場合については異なる採決となるのです。

931

miya

2017/11/17 20:36:40

この件について、国税庁に確認した方はいますか?

932

匿名さん

2017/11/17 20:51:06

お爺さん、無駄な屁理屈はもういいですよ。

933

匿名さん

2017/11/17 21:00:32

このmiyaとかいう爺さん個人的に国税に恨みがあるみたいだね、無視が良いよ

934

miya

2017/11/17 21:05:51

お兄さん、お元気の様で、今日は時間有るから、朝まで反論ok

935

匿名さん

2017/11/17 21:10:13

↑

936

匿名さん

2017/11/17 21:12:25

ノーパンしゃぶしゃぶとか嫉妬してるとか個人的な恨みとか哀れだねぇ 笑

937

匿名さん

2017/11/17 21:17:31

>>934 : miya

938

yt

2017/11/17 21:44:26

>>927 miyaさん

>では収入の都度、全額を区分所有者に分配、これを区分所有者総会で決議して、

>管理組合にこの収入を一切留保して無い。

939

miya

2017/11/17 22:00:06

内容は同じと思います。

940

miya

2017/11/17 22:11:11

856さん発言付近を、その前からお読みください。

941

miya

2017/11/17 23:16:49

>>928

942

miya

2017/11/17 23:25:23

遅滞分を完済する時に相殺します。

943

miya

2017/11/17 23:31:24

但し、miyaの管理組合は管理費値下処理ですので、

944

匿名さん

2017/11/18 05:50:20

>>939

945

miya

2017/11/18 08:41:55

えええ、それ違うでしょ。

946

miya

2017/11/18 09:52:21

947

miya

2017/11/18 10:24:12

区分所有者が自らの所得として納税を、

948

マン管新聞読んだ者

2017/11/18 12:48:48

>856 のマン管新聞読んだ者です。

>946 、>947 あたりまでで、争点が整理されてきましたね。

949

miya

2017/11/18 13:24:28

>>856 迄戻れましたね、

950

匿名さん

2017/11/18 14:51:13

>管理組合への入金を区分所有者に分配しているだけです。

>基地局設置前と比べ管理組合口座の収入額は何等変わりません。

>今回の課税問題、この入金を管理組合に留保しているからです。

951

miya

2017/11/18 17:50:33

違います、最初から私の記述を再読して下さい。

952

匿名さん

2017/11/18 18:21:07

>管理組合口座に一括入金したとしても

>>950 が正解だな。

953

マン管新聞読んだ者

2017/11/18 19:03:39

そうです。

954

匿名さん

2017/11/18 19:11:49

賃貸料の金の流れを書かないと分からないなー。

955

miya

2017/11/18 20:50:27

最近小生は、金沢の管理組合の提訴している裁判の結果を待ってから行動するしかないのかと思っています。

>>952 さん

956

miya

2017/11/18 21:58:00

これが最後の発言とします。

957

マン管新聞読んだ者

2017/11/18 22:31:32

miyaさんの言う通りです。

959

匿名さん

2017/11/19 11:48:21

[No.958と本レスは、情報交換を阻害、および、削除されたレスへの返信のため、削除しました。管理担当]

960

miya

2017/11/20 21:04:56

マンション管理組合は相談相手も無く困っている。

961

miya

2017/11/21 00:29:20

この問題について、こまでは私の所の管理組合での対応を述べて来ました。

962

miya

2018/04/22 00:10:24

963

miya

2018/08/22 22:09:23

文

http://tokyozeikei.jp/mailmagazine/?p=2646

http://nnp.y-ml.com/cs/Daily/1625/2087

964

匿名さん

2018/08/30 21:12:27

965

通りがかりさん

2018/08/30 21:16:21

966

匿名さん

2018/08/30 21:36:30

967

miya

2018/08/30 22:55:06

如何なる賃貸契約書を作成していた場合でも、

968

miya

2018/08/31 21:09:59

>>966 : 匿名さん

969

匿名さん

2018/08/31 22:38:06

問題

970

miya

2018/09/02 20:35:05

>>969 : 匿名さん

971

匿名さん

2018/09/02 23:33:04

答(東京地裁平成30年3月13日判決に基づく)

972

miya

2018/09/03 19:06:08

アンテナ設置収入を、管理組合収入にしていての主張は受け入れられないでしょう。

973

匿名さん

2018/09/03 22:56:40

971 答3の補正

974

miya

2018/09/03 23:35:48

これは税法での問題です。

975

匿名さん

2018/09/04 23:43:11

>>974 miyaさん

976

miya

2018/09/05 11:18:39

まだ、私の意見をご理解出来ない様で。

977

匿名さん

2018/09/06 00:11:37

>>976 miyaさん

978

miya

2018/09/06 00:17:53

法人税法は、法・施行規則・施行令・基本通達・個別通達で構成、他に租税措置法。

979

miya

2018/09/08 23:09:07

>>977 : 匿名さん

980

miya

2018/09/14 23:49:17

無責任な国税庁

981

マンション住民さん

2018/09/15 07:59:58

区分所有法

982

匿名さん

2018/09/16 06:53:46

金沢市の管理組合が提訴した裁判は、今年3月13日に東京地裁で判決が下りてるそうだ。

983

匿名さん

2018/09/16 09:53:03

区分所有法19条には、共用部分から生じる損益を区分所有者に税務上パススルーさせる効果はない。また、同法26条2項の管理者の代理権限も、各区分所有者に対する個別代理を定めたものではない。管理組合が権利能力のない社団に該当し、共用部分の貸し付けという収益事業を行っている場合には、その収益は税務上一義的に管理組合に帰属する。また、その収益を区分所有者に分配しても経費性はないから管理組合の損金にはならない。

984

miya

2018/09/16 11:41:49

>>983 : 匿名さん

985

匿名さん

2018/09/16 21:43:37

今問題となっているようなケースで、区分所有者に収益を分配していれば、管理組合が法人税課税の対象にならないなんて、国税局の電話相談が断定的にいうわけがない。もしそう聞こえたんだとしたら自分勝手な解釈。

986

miya

2018/09/17 00:28:34

>>985 : 匿名さん

987

匿名さん

2018/09/17 05:25:03

>>986

>したがって、賃貸料を受け取る権利は区分所有者です。

>税法においては、資産所有者所得にしなければ税務否認されます。

>本件においての国税庁質疑応答事例こそが税法に反しているのです。

988

マンション住民さん

2018/09/17 07:04:16

>>987

989

匿名さん

2018/09/17 11:01:03

>>986 miyaさん

990

マンション住民さん

2018/09/17 12:26:45

>>989

991

匿名さん

2018/09/17 13:02:50

携帯基地局賃料を一般会計の収入に計上していると裁判で負ける。

992

匿名さん

2018/09/17 17:29:26

人格のない社団等に該当する管理組合が、区分所有者の総意に基づき団体の活動として共用部分の貸付けを行っている場合には、管理組合がどんな会計(経理)処理をしていても(すなわち一般会計の収入に計上しているとかしていない等に関係なく)裁判で負ける。

993

miya

2018/09/17 20:37:12

久しぶりに話が盛り上がって来ましたね。

994

匿名さん

2018/09/17 22:25:35

質疑応答事例は税法違反では、

995

匿名さん

2018/09/17 22:37:06

996

匿名さん

2018/09/18 20:21:37

>>988 マンション住民さん

997

匿名さん

2018/09/18 20:35:38

998

匿名さん

2018/09/18 20:58:22

>>997

>不動産所得は区分所有者だよ。

999

匿名さん

2018/09/18 21:15:13

1000

miya

2018/09/18 21:36:00

>>998 : 匿名さん

1001

miya

2018/09/18 22:08:00

>>996 : 匿名さん

1002

匿名さん

2018/09/18 23:15:54

マンションの共用部分が区分所有者全員に帰属することは周知の事実ですが、区分所有者全員=区分所有法3条の団体であることを踏まえると、個人を離れて団体としての意思に基づき団体の活動として共用部分の貸付けを行う場合には、貸付けの主体は区分所有者個々人ではなく、あくまで管理組合ということになります。

1003

匿名さん

2018/09/19 04:00:06

>管理組合の業務として共用部分の貸付けを行うのをやめるか

1004

匿名さん

2018/09/19 06:32:06

>>1003

1005

miya

2018/09/20 07:23:49

税務では収支から損益を計算する。

1006

匿名さん

2018/09/20 19:17:35

>>1005

1007

miya

2018/09/20 19:33:55

1008

匿名さん

2018/09/21 00:05:23

民事訴訟法91条

1009

miya

2018/09/21 20:38:30

納税を管理組合が行なうべきか、区分所有者が行なうべきか。

1010

匿名さん

2018/09/21 22:35:13

>>1009

1011

匿名さん

2018/09/21 22:44:41

判決を論破するお知恵があるようだから、判決の判断内容に真正面から向き合ってみたら?

1012

匿名さん

2018/09/21 22:49:46

>>1009

1013

miya

2018/09/22 00:29:56

1014

miya

2018/09/22 10:08:19

経理や税務での計算を具体的に。

1015

匿名さん

2018/09/22 11:25:53

>>1014

1016

miya

2018/09/22 12:39:06

先ずは国税不服審判所の裁決をご覧下さい。

http://www.kfs.go.jp/service/JP/93/08/index.html

1017

匿名さん

2018/09/22 13:06:59

>>1016

1018

miya

2018/09/22 15:37:40

仰せの通りです。

1019

匿名さん

2018/09/23 06:20:26

携帯基地局設置

1020

匿名さん

2018/09/23 10:42:39

>>1019

1021

匿名さん

2018/09/23 11:45:07

>共用部分の貸付けは人格のない社団等が行う収益事業に該当するため、

1022

匿名さん

2018/09/23 11:46:12

1023

匿名さん

2018/09/23 14:01:52

>>1021 匿名さん

1024

匿名さん

2018/09/23 16:36:16

>これが行われると管理組合から収益の分配を受けるのではなく、区分所有者が借主から直接収益を得ることになるから、個人の場合は不動産所得としての申告。

1025

匿名さん

2018/09/23 19:10:12

>>1024

1026

miya

2018/09/23 23:51:23

この課税問題は国税不服審判所裁決を知らずに語れません。

http://www.kfs.go.jp/service/JP/93/08/index.html

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/1461_0...

1027

匿名さん

2018/09/24 09:31:38

>>1026

1028

匿名さん

2018/09/24 09:52:14

1029

miya

2018/09/24 11:20:53

>>1027

1030

匿名さん

2018/09/24 13:03:04

東京地裁の判決概要は

1031

miya

2018/09/24 16:59:17

1032

匿名さん

2018/09/24 18:49:03

>>1031

1033

miya

2018/09/24 21:41:54

迷惑以外の何物でもない。 何方に迷惑を?

1034

miya

2018/09/24 22:20:12

判決文の内容を見もせずに推量で話をするなと言っている。

1035

匿名さん

2018/09/24 23:09:07

>>1034

1036

miya

2018/09/25 10:55:34

税務署の課税に不服、

1037

タックスペイヤー

2018/09/25 11:33:14

収益の帰属先を総会決議で決めれば、自ずと課税先が決まると思うけど。

1038

匿名さん

2018/09/25 19:45:17

>>1037

1039

匿名さん

2018/09/25 20:07:33

miya氏の管理組合は、収益は区分所有者に帰属するとして税務処理してるので、国税庁は文句は言えないでしょう。

1040

miya

2018/09/25 21:06:03

自論を展開している、これは好ましくない、こんな意見もあります。

1041

miya

2018/09/27 11:22:57

事業内容等についてお尋ね、突然届いた税務署からの書面。

1042

miya

2018/09/30 15:50:27

この件での行政指導を拒否した管理組合は無い様です。

1043

匿名さん

2018/10/01 23:35:32

>>1037

1044

住民さん

2018/10/02 08:12:29

>共用部分へのアンテナ設置

1045

匿名さん

2018/10/02 09:32:05

「管理組合が団体として行う活動としての実質を有するものといえるか」とは、「事業取引の主体は管理組合であるのか(賃貸借において、賃貸人は賃借人に対して目的物(屋上)を使用収益させる義務を負い、目的物の使用収益に必要な状態となるよう修繕する義務がある。)」と同義だと思います。

1046

匿名さん

2018/10/02 12:34:13

>>1045

1047

本監事

2018/10/02 12:58:06

>目的物の使用収益に必要な状態となるよう修繕する義務がある

1048

匿名さん

2018/10/02 13:10:20

「目的物」とは、携帯基地局を設置する場所(屋上や外壁)のことです。

1049

区分所有者

2018/10/02 16:49:11

>>1048 さん

1050

住民

2018/10/02 17:18:35

区分所有法

1051

区分所有者

2018/10/02 19:15:12

>>1050 さん

1052

miya

2018/10/02 19:38:03

契約、維持管理に話題が進んでいるのでこんな例では?

http://www.arimakaikei.com/category/1720273.html

1053

miya

2018/10/03 00:10:20

同じ調査内容でも税務調査官により取扱い方が異なる場合もある。

1054

匿名さん

2018/10/03 00:20:55

1055

匿名さん

2018/10/03 07:32:50

>>1053

1056

匿名さん

2018/10/03 07:42:23

>>1054

1057

代表理事

2018/10/03 07:52:07

1058

区分所有者

2018/10/03 07:55:24

>社団(構成員全員)の資産を貸し付けることにほかならない。

1059

サブリース

2018/10/03 08:05:59

管理組合の屋根貸しは転貸にしないとだめ。

1060

miya

2018/10/03 09:20:54

>>1055

>>1052 の場合の修正申告で考えて・・・

1061

miya

2018/10/03 09:34:54

>>1059 : サブリースさん

1062

miya

2018/10/03 16:51:54

>>1052 の法人を管理組合に置き換えてみると

1063

匿名さん

2018/10/03 18:17:16

>>1060

1064

匿名さん

2018/10/03 18:59:47

>>1057

1065

匿名さん

2018/10/03 19:04:21

>>1058

1066

匿名さん

2018/10/03 19:07:51

>>1059

1067

miya

2018/10/03 21:11:02

裁判、裁判との発言、訴訟内容で判決は異なる。

1068

マンション住民さん

2018/10/03 21:25:39

>>1066

>>1059 )は規定されていない。

1069

匿名さん

2018/10/03 22:10:30

>>1067

1070

miya

2018/10/03 23:04:55

何を興奮しているんですか。

1071

匿名さん

2018/10/03 23:11:56

>>1068

1072

匿名

2018/10/03 23:13:39

1073

匿名さん

2018/10/03 23:30:12

>>1070

1074

匿名さん

2018/10/04 07:13:23

もし税務署からお墨付きをもらっているのなら、それはそれでよい。ただし、公共の場で当局を無意味に批判したり、同調者を募って自らを正当化するような発言は謹しむべき。

1075

マンション住民さん

2018/10/04 07:55:05

携帯基地局賃料はあぶく銭、その処理の仕方だと思う。

1076

miya

2018/10/04 09:17:44

>>1074

1077

miya

2018/10/04 09:40:29

基地局設置前の管理組合収入と設置後の管理組合収入が同じだったら、

1078

匿名さん

2018/10/04 10:01:56

↑ 「給与だけでは生活ができない⇒所得税は支払う必要がない」と言っているが如し。

1079

miya

2018/10/04 17:20:13

受取るべき者が受け取る。

1080

匿名さん

2018/10/04 17:47:08

法律上、他人物賃貸借も有効である。

1081

匿名さん

2018/10/04 19:19:22

>>1079

1082

miya

2018/10/04 20:33:16

同感です。

1083

miya

2018/10/04 20:48:39

1082は >>1080 さんへです。

1084

匿名さん

2018/10/04 21:31:40

管理組合(区分所有法3条団体)は、共用部分等を管理する団体(区分所有法3条で法定されている)であるので、共用部分等の所有の有無に関係なく、管理行為をする権限を有する。

1085

匿名さん

2018/10/04 21:51:55

>>1084

1086

マンション住民さん

2018/10/04 21:52:51

区分所有法

1087

匿名さん

2018/10/04 22:02:49

1085の1行目訂正します。

1088

匿名さん

2018/10/04 22:08:31

1089

匿名さん

2018/10/04 22:09:06

>>1086

1090

miya

2018/10/05 20:25:34

仮に、上級審でも同じったら、他の管理組合も打つ手無し?

1091

匿名さん

2018/10/05 20:53:18

管理組合として法人税をはらいたければ収益は管理組合に帰属させ、

1092

miya

2018/10/05 21:00:36

私もその様に思って発言してきているのですが、

1093

匿名さん

2018/10/05 21:24:09

管理組合法人および権利能力なき社団(人格なき社団)である管理組合では、区分所有者に配当すると二重課税の問題が生じる。

1094

匿名さん

2018/10/05 21:38:59

>>1093

1095

匿名さん

2018/10/05 21:43:14

>>1094

>配当はしないですよ。収益は初めから区分所有者に帰属させますから。

1096

miya

2018/10/05 22:26:28

>>1095

1097

miya

2018/10/05 23:34:44

>>1091 さん

1098

匿名さん

2018/10/06 05:02:12

1099

匿名さん

2018/10/06 06:42:48

法人の配当は法人税課税済の利益から支払われることから、配当を受領する個人株主の段階で再び所得税を課すと、法人税と所得税との二重課税が生じうる。

1100

匿名さん

2018/10/06 20:16:06

>>1096

1101

miya

2018/10/06 20:29:16

>>1100

1102

匿名

2018/10/06 20:45:36

>>1099

1103

匿名さん

2018/10/06 21:14:34

>>1101

1104

匿名さん

2018/10/06 21:18:12

事業取引(不動産の貸付=賃貸借)の主体が権利能力なき社団であるので、その収益は全構成員に総有的に帰属する。

1105

匿名さん

2018/10/06 21:26:50

>>1102

1106

匿名さん

2018/10/06 21:58:19

>>1104

1107

miya

2018/10/07 02:51:58

>>1105

1108

miya

2018/10/07 03:08:20

1107 の補足

1109

匿名さん

2018/10/07 09:54:11

>>1107

1110

匿名さん

2018/10/07 10:10:18

共用部分等の管理は、管理規約の定めや総会決議により実施することになるが、管理行為を実施するのは管理組合である。

1111

miya

2018/10/07 10:51:53

理事会は管理組合の執行機関にすぎず・・・

1112

匿名さん

2018/10/07 11:21:41

たとえば、権利能力なき社団である管理組合を対象とした【マンション標準管理規約】では、

1113

miya

2018/10/07 11:54:18

敷地及び共用部分等の管理については、《管理組合》がその責任と負担においてこれを行うものとする。

>>1107 内容で議決の場合にもこの判決が適用されるのか?

1114

匿名さん

2018/10/07 13:58:18

>>1113

1115

匿名さん

2018/10/07 16:03:21

1114の訂正

1116

miya

2018/10/07 16:17:17

仮に管理組合が収益の分配をしていなかったとしても、そのことのみを要因として不動産貸付業をしていないという結論に至ることはあり得ません。

1117

miya

2018/10/07 16:33:04

税務署・上席調査官が収入の支払い時点を聞いてきた意味、

1118

匿名さん

2018/10/07 20:27:45

>>1116

1119

miya

2018/10/07 20:52:35

冷静、且つ品格あるご回答に御礼申し上げます。

1120

匿名さん

2018/10/08 17:50:34

東京地裁判決は、複数の事実を総合的に勘案して結論を導いており、いずれか一つの事実のみを判断の根拠とするものではありません。1118はこうした点を踏まえた合理的推論です。どのような事実が勘案されているか正確に理解するためには、伝聞ではなく自ら確認していただくことが肝要と考えます。

1121

匿名さん

2018/10/08 18:50:23

なんかおかしいな。

1122

匿名さん

2018/10/08 19:38:15

管理組合は所得税も固都税も払ってない(所得が無いから当然)のに、携帯基地局の不動産屋根貸しで何で所得税払うの?

1123

miya

2018/10/08 20:59:40

>>1120 匿名さん

1124

匿名さん

2018/10/08 21:59:54

>>1123

1125

miya

2018/10/08 22:16:36

多くの方々が論議の場での貴方の姿勢が問われているのです。

1126

miya

2018/10/08 22:37:07

>>1121 : 匿名さん

1127

匿名さん

2018/10/08 23:12:51

表向きは上品を装いながらも最終的に下等な難癖に陥っていることに気が付かないのでしょうか。論理も何もあったものじゃありません。東京地裁判決が唯一無二と思っているわけではありませんが、判決に対するまともな反論がない以上議論にならないことは以前にも申し上げたとおりです。

1128

miya

2018/10/08 23:34:19

これで建設的な議論が出来ますね。

1129

miya

2018/10/09 00:07:26

文

>>1121 : 匿名さんの発言に続く・・・

1130

匿名さん

2018/10/09 13:10:32

AからA所有の土地を借りてBが有料駐車場をCに運営させる場合、

1131

匿名さん

2018/10/10 05:51:51

>>1130

1132

匿名さん

2018/10/10 06:17:23

>>1129

1133

匿名さん

2018/10/10 08:22:13

>>1131

1134

匿名さん

2018/10/10 08:50:37

>>1131

>それって、賃貸借契約書を書いたことが無い人の空論に思えます。

1135

miya

2018/10/10 11:50:53

どなたかが以前発言なさったと思いますが、

http://taxmlcheck.jugem.jp/?eid=3810

1136

匿名さん

2018/10/10 12:37:08

>>1135

1137

匿名さん

2018/10/10 13:04:06

>>1135

1138

匿名さん

2018/10/10 13:05:56

>>1136

>5 .6人の集団が権利能力のない社団になるわけないだろう。

>「何れの場合でも一人当たりでは公平にならなければ」

1139

匿名さん

2018/10/10 14:06:52

>>113

1140

匿名さん

2018/10/10 14:21:29

1141

miya

2018/10/10 21:12:07

匿名で何度も発言、恥ずかしいね。

1142

miya

2018/10/10 21:23:26

めでたし めでたし 発言をする税理かな、又はお友達かな、貴方は。

1143

miya

2018/10/10 22:05:43

国税庁が税法を知らない?

1144

miya

2018/10/10 22:58:06

>>1138

>>1143 の状況は税法で不公平、この意味です。

1145

匿名さん

2018/10/10 23:22:32

>>1141 ,1142,1143

1146

miya

2018/10/10 23:34:32

>>1121 匿名さんの発言をご覧、これが答え。

1147

匿名さん

2018/10/10 23:41:54

>>1144

1148

miya

2018/10/10 23:50:28

>>1137 匿名さん

1149

匿名さん

2018/10/11 00:01:41

>>1146

1150

miya

2018/10/11 00:06:56

>>1147 匿名さん

>>1149 匿名さん

1151

匿名さん

2018/10/11 00:20:28

>>1150

1152

miya

2018/10/11 00:29:11

>>1147 では質疑応答事例が税法と受け取れる、これを訂正する?

1153

匿名さん

2018/10/11 00:30:24

1145に対する反論だけがないのはなぜだ。意図的に無視しているのか。

1154

匿名さん

2018/10/11 00:35:07

>>1152

1155

miya

2018/10/11 00:52:33

無意味な質問に答えるの?

1156

miya

2018/10/11 00:58:41

1157

匿名さん

2018/10/11 01:15:06

>>1155 ,1156

1158

匿名さん

2018/10/11 07:03:24

たわ言を言っている奴の根拠は、管理組合は不動産を所有していないからその貸付収入は管理組合のものではないという、この一点のみ。しからば。人格のない社団等が行う収益事業として、物品販売業と不動産販売業が法人税法に規定されているは何故か。これらの業はいずれも所有権の移転を伴うものであるから、たわ言をいう奴からすれば、所有権を有しない権利能力のない社団は不動産貸付業と同様収益を得ることができなくなってしまうではないか。これは関係規定の空文化を意味する。

1159

miya

2018/10/11 08:08:46

法人税法第2条第13号、第3条、第5条、第7条

1160

匿名さん

2018/10/11 10:04:05

>たわ言を言っている奴の根拠は、管理組合は不動産を所有していないからその貸付収入は管理組合のものではないという、この一点のみ。

1161

匿名さん

2018/10/11 18:45:05

>>1159

1162

匿名さん

2018/10/11 19:48:51

>>1160

http://mansionkumiai-zeikin.com/wp...

1163

匿名さん

2018/10/11 20:46:54

損金ではないよ。

1164

miya

2018/10/11 21:11:17

この課税問題は >>1143 にある。

1165

匿名さん

2018/10/11 21:23:00

まさか法人税法上の益金・損金の概念も知らないでこのスレに参加しているとは。それと通常の転貸を本件のような特殊な事例に当てはめることができると単純に考えていることが驚き!!!!!

1166

匿名さん

2018/10/11 21:32:24

>>1164

1167

匿名さん

2018/10/11 21:34:24

>>1162 さん

1168

miya

2018/10/11 21:42:52

1169

匿名さん

2018/10/11 21:56:44

国税庁は管理組合と区分所有者を同義と見ていない。

1170

匿名さん

2018/10/11 21:58:23

>>1167

1171

匿名さん

2018/10/11 22:52:02

>>1167

1172

匿名さん

2018/10/11 23:00:17

あ、気が向いたら時折コメントするかもしれませんけれども。

1173

miya

2018/10/12 21:28:54

色々な発言が出るのではと期待していましたが、静かに成ってしまって残念です。

>>1167 を簡潔な表現にして、再度ご説明をお願い出来ますでしょうか。

1174

匿名さん

2018/10/13 07:53:33

1175

匿名さん

2018/10/13 09:32:24

転貸借(サブリース)の考え方を導入費すれば全く問題ないよ。

1176

miya

2018/10/13 09:34:55

簡潔にすればするほど誤解を招きそうなので、了解しました。

1177

miya

2018/10/13 10:51:56

管理組合は、区分所有者から敷地または共用部分等を賃借し、携帯電話会社にまた貸し。

1178

匿名さん

2018/10/13 11:04:18

1179

miya

2018/10/13 11:39:12

この様な取引を行なった場合、税務署が容認するでしょうか。

1180

匿名さん

2018/10/13 12:38:42

所得ゼロで地方税発生するの?

1181

miya

2018/10/13 20:25:17

管理組合が不動産を賃借して賃貸する、

1182

匿名さん

2018/10/13 21:30:21

>損益額がゼロでも地方税は発生します。

>法人税申告を税理士等に依頼する費用も発生します。

1183

miya

2018/10/13 22:54:51

収益事業をしてない場合は、申告不要。

1184

miya

2018/10/13 23:25:19

>>1174 匿名さん

1185

匿名さん

2018/10/14 06:06:10

管理組合が携帯電話会社に戸々の区分所有者と契約してくれと言えばよいのでは?

1186

匿名さん

2018/10/14 08:38:26

大きいマンションだと、ロビーに自販機置いてあるけど、あれって収益事業にしてるの?

1187

匿名さん

2018/10/15 13:19:44

>>1054 から抜粋

1188

匿名さん

2018/10/15 13:46:19

>>1187 は、

1189

匿名さん

2018/10/15 13:55:42

>>1187 さん

1190

匿名さん

2018/10/15 14:10:21

>>1189

>論文は、「5 .本件東京高裁判決の問題」の項で、

>「本件東京高裁判決は,所得税法12 条ないし法人税法11 条の解釈を誤っているというべきである。」

>としています。

1191

匿名さん

2018/10/15 15:47:14

>>1190 さん

1192

匿名さん

2018/10/15 15:51:30

>>1185

>>1186

1193

匿名さん

2018/10/15 16:02:27

>>1191

>拾い読みをやめて、論文の全部を読むと、「この点」とは何かが解る思います。

>それでも解らなかったら、義務教育の国語の勉強をやり直すことをお勧めいたします。

>>1187 において、「この点」があれば、ご指摘いただきたい。

1194

miya

2018/10/15 21:28:28

>>1188 は結審して無いのでしょうか。

1195

匿名さん

2018/10/15 22:55:11

実質所得者課税の原則は、私法上の権利者であっても単なる名義人である場合は課税対象とせず、真の権利者に課税するというものですよね。それくらいは分かりますよね。はっきり言って租税回避行為への対抗措置としてあるような規定ですよね。管理組合が代表者の名をもって行う賃貸借契約が租税回避行為に該当するというならいざ知らず、何の関係があるんでしょうか?

1196

匿名さん

2018/10/16 01:35:39

>>1188 の事案について、判例タイムズの解説抜粋

1197

miya

2018/10/16 06:33:51

>>1188 事案において、何故刑事告発になったか。

1198

匿名さん

2018/10/16 08:54:09

>>1188 は、

1199

miya

2018/10/16 12:41:55

>>1198 : 匿名さん

1200

匿名さん

2018/10/16 12:51:57

そのような結論にはなりません。

1201

miya

2018/10/16 18:13:25

そうなんですか。

1202

匿名さん

2018/10/16 20:44:57

>>1199

>>1198 に書いてあるように、1188の事件では、「複数の会社が行った取引のように仮装」しているかどうかという点が重要となるわけですが、常識で考えてマンションの管理組合にこのような仮装行為をさせている区分所有者などいません。1188の事件とマンション管理組合を無理に関連付けようとするのは愚の骨頂です。真に考慮すべきは、>>1196 の「外形上,法人格のない事業体に損益計算が帰属する場合の判断手法といった注目すべき内容」が1188事件判決で判示されていることだと思います。

1203

miya

2018/10/16 23:19:42

前掲の刑事裁判や金沢の管理組合訴訟、

1204

miya

2018/10/17 23:46:00

過去発言を冷静に振り返って見ました。

>>1002 匿名さん発言内容と照し合せての整合性が課題でしょうか?

1205

匿名さん

2018/10/18 07:29:25

>>1204

>区分所有者からの異議申出は無く、

>税法に沿って区分所有者が納税している。

1206

匿名さん

2018/10/18 08:07:50

ちと疑問なんだが、権利能力なき社団の扱いが問題なら、管理組合法人なら全く問題ないってこと?

1207

匿名さん

2018/10/18 08:23:21

自然人及び法人は,権利能力を有するから,私法上の権利義務及び損益計算が帰属し,租税法上も,納税義務の主体となることはいうまでもない。

1208

miya

2018/10/18 10:20:38

>>1205 所得税法のこの項目を総会で説明済、法人所有は管理費減少になる。

>>1207

1209

匿名さん

2018/10/18 10:53:11

建物の区分所有等に関する法律は,区分所有者が,全員で,建物並びにその敷地及び附属施設の管理を行うための団体(区分所有者の団体)を構成する旨を規定し(3条前段),この団体の意思決定機関としての集会の招集手続並びに決議の方法及び効力等や,この団体の自治的規範としての規約の設定の手続及び効力等を規定している(第1章第5節)。また,同法18条1項本文及び2項は,区分所有者に建物の区分所有という共同の目的があり,この共同目的達成の手段として共用部分が区分所有者全員の共有に属するものとされているという特殊性に鑑みて,共用部分の管理に関する事項は集会の決議で決するか,又は規約で定めをする旨を規定し,共用部分の管理(共用部分を第三者に賃貸することは共用部分の管理に関する事項に当たる。)を団体的規制に服させている。

1210

匿名さん

2018/10/18 11:02:25

収益は管理組合に課税し、負担の固都税や住民税を区分所有者に課税、矛盾してないか?

1211

匿名さん

2018/10/18 11:19:26

>>1208

>管理組合としてはこれで十分、無申告者がいても管理組合に責任は無い。

1212

匿名さん

2018/10/18 11:38:32

>>1207

>>1204 さんあたりは、そんなことは百も承知二百も合点なのではないでしょうか。

>>1204 さんが言いたいことは、

1213

匿名さん

2018/10/18 11:55:24

>>1212 さん

1214

匿名さん

2018/10/18 12:27:30

>>1212

>「所得税法12条にも法人税法11条にも【実質所得者課税の原則】が法定されているので、賃料収益の帰属する者に所得が発生し確定申告を行い納税する義務が生ずる。そして、賃貸料収益の帰属する者とは、建物共用部分の所有者である個々の区分所有者である。」と云うことではないでしょうか。

1215

匿名さん

2018/10/18 12:27:54

管理組合法人ならやり易い。権利能力なき社団云々と講釈垂れる必要がない。

1216

匿名さん

2018/10/18 12:37:28

>管理組合がマンション駐車場を外部貸しする場合においても同じことになりますね?

1217

匿名さん

2018/10/18 15:13:38

>>1213 さん

1218

匿名さん

2018/10/18 16:31:42

そうなると、収益事業を行う場合は、事前に管理組合を法人化するということですね。

1219

匿名さん

2018/10/18 16:42:23

>>1217

1220

miya

2018/10/18 18:14:28

管理組合収入として年金額で見れば多額です、

1221

匿名さん

2018/10/18 19:00:03

>>1219 さん

1222

匿名さん

2018/10/18 19:09:54

東京地裁(平成30年3月13日判決)は、原告が主張している「管理者が区分所有者を代理する」という点にも言及したうえで、屋上部分の賃貸は「権利能力なき社団」である管理組合が「団体として行う活動としての実質を有するものと言える」から「法人税上不動産貸付業という収益事業を行っていると認めるのが相当」と判断し、原告の請求を棄却しました。

1223

匿名さん

2018/10/18 19:54:10

国税庁の解釈ではなく、裁判所の判断が最終的な法解釈の拠り所になりますので、そこのところはお間違えのないようにお願いします。ちなみに、区分所有法上の管理者による代理とは、区分所有者各位を個々に代理する権限を有するものではありません。したがって、共用部分の賃貸借契約を管理者が個々人に成り代わり締結することは区分所有法上できません。上記代理の意義については、区分所有法の解説書に書かれていますし、東京地裁判決や別件の高裁判決でも指示されています。

1224

匿名さん

2018/10/18 19:57:28

1225

miya

2018/10/18 20:58:43

法務に精通の方々のご意見、徐々にですが理解しつつ有ります。

1226

miya

2018/10/18 21:03:33

税務署・統括調査官とは?

1227

匿名さん

2018/10/18 23:12:17

これは完全に私見なんですが、管理組合が権利能力のない社団である場合に、共用部分は区分所有者全員の帰属資産、すなわち社団財産となるところ(なぜなら、区分所有者全員=社団なので)、社団の収益事業会計の資産としての受け入れ処理ができず、オフバランスとせざるを得ないことが損益計算に影響しているのではないかと思います(共用部分は区分所有者からの出資として受け入れられるものでもない。)。したがって、減価償却費や公租公課の計上はできないということになるのでしょう。このことは、管理組合法人であっても同じです。

1228

匿名さん

2018/10/18 23:43:12

>>1227

>共用部分は区分所有者全員の帰属資産、すなわち社団財産となるところ(なぜなら、区分所有者全員=社団なので)

1229

匿名さん

2018/10/19 06:56:41

>>1228

1230

匿名さん

2018/10/19 07:17:37

>>1229 さん

1231

匿名さん

2018/10/19 07:57:23

>>1229

>区分所有法の共有は民法上の組合の共有よりも団体的拘束力が強いことから、判例ではこれを「総有又は合有」と表現しているものが見受けられます。

1232

匿名さん

2018/10/19 08:53:55

>>1231

1233

匿名さん

2018/10/19 09:02:33

>>1232 さん

1234

1233

2018/10/19 09:54:57

【判決文中の該当部分】

1235

匿名さん

2018/10/19 21:14:11

>>1225 に対する意見を述べます。

1236

匿名さん

2018/10/20 00:33:48

>>1234

1237

miya

2018/10/20 05:22:28

>>1235 匿名さん 詳細なご説明有難う御座います。

1238

ご近所さん

2018/10/20 05:53:23

>>1235

1239

匿名さん

2018/10/20 07:45:58

>>1237 : miyaさん

1240

匿名さん

2018/10/20 08:26:18

>>1236

>区分所有法の共有を構成員の持分が観念されない総有と全く同じとするのは違和感があります。

1241

1240

2018/10/20 08:31:14

>>1240 の訂正

1242

miya

2018/10/20 08:33:40

1239: 匿名さん

1243

匿名さん

2018/10/20 09:05:14

>>1240

1244

匿名さん

2018/10/20 09:24:29

>>1239

1245

匿名さん

2018/10/20 09:32:15

>>1242

1246

匿名さん

2018/10/20 09:37:01

>>1243 さん

1247

匿名さん

2018/10/20 10:26:40

>>1246

1248

匿名さん

2018/10/20 10:47:55

>>1247

>この共有の講学上の意義を問うているのですが。

1249

匿名さん

2018/10/20 10:57:11

>>1248 の訂正

1250

匿名さん

2018/10/20 11:45:11

1251

匿名さん

2018/10/20 17:23:39

>>1242

1252

miya

2018/10/20 17:45:48

>>1251 : 匿名さん

1253

匿名さん

2018/10/20 17:59:25

>>1251 は、

1254

miya

2018/10/20 19:48:12

1253: 匿名さん

1255

miya

2018/10/20 19:54:34

>>1253 : 匿名さん

1256

匿名さん

2018/10/20 20:15:59

基地局に係る賃料を区分所有者に支払うべき債務者は誰ですか?

1257

miya

2018/10/20 20:21:57

であるならば、携帯電話会社からの入金を、

1258

miya

2018/10/20 20:27:40

それを誰がどのような立場で全区分所有者に個別に支払うのですか?

1259

区会員2

2018/10/20 20:28:23

>>1257

1260

匿名さん

2018/10/20 20:30:37

要するに、携帯電話事業者への賃貸はマンション管理とは無関係ということですね。

1261

miya

2018/10/20 21:11:02

>>1259

>>1260

1262

匿名さん

2018/10/20 21:22:26

>>1261

>契約・入金は管理組合、速やかに権利者へ払い出すだけの事です。

1263

miya

2018/10/20 21:25:34

>>1262 : 匿名さん

1264

miya

2018/10/20 21:29:45

1265

匿名さん

2018/10/20 21:34:15

区分所有者が管理費等を支払う場合は相殺し、未納のときは基地局に係る金額は区分所有者に支払うということですか?

1266

miya

2018/10/20 21:37:56

1267

miya

2018/10/22 08:35:53

管理費収入 2,000,000/月(区分所有者数 100 ¥20,000)

1268

miya

2018/10/22 21:28:05

文

>>1267 の金額訂正

1269

miya

2018/10/23 21:15:18

>>1267 この管理組合の管理費収入は駐車駐輪料収入を含め ¥2,200,000

1270

miya

2018/10/23 21:32:27

資産所有者が賃貸料収入を得る、これが税法での原則。

1271

miya

2018/11/02 22:49:13

>>465 : asanomiさん これが金沢の管理組合訴訟?

1272

匿名さん

2018/11/03 10:56:33

>>1271

1273

miya

2018/11/03 21:45:20

資産所有者が自らの収入、資産所有者が申告納税、とする総会決定。

1274

匿名さん

2018/11/03 23:10:57

>>1273

1275

miya

2018/11/04 18:32:47

今日も、明日も、全国では携帯基地局の設置がある。

1276

匿名さん

2018/11/04 20:45:16

>>1275

1277

miya

2018/11/04 23:06:09

税法に違反するかどうかを最終的に判断するのは裁判所です、

1278

miya

2018/11/05 00:34:08

税法に違反するかどうかを最終的に判断するのは裁判所です。

1279

匿名さん

2018/11/05 12:24:44

どうしてサブリースのスキームを採らないのか不思議。

1280

匿名さん

2018/11/05 20:42:10

>>1277 、1278

1281

miya

2018/11/05 23:50:03

>>1280

1282

miya

2018/11/06 00:20:05

殆どの管理組合が管理組合収入にして無申告・未納税、これは脱税。

1283

miya

2018/11/08 05:39:58

文

>>1282 から考えると、

1284

住民板ユーザーさん3

2018/11/08 08:50:58

国税通達にするなら基地局収入は、

1285

匿名さん

2018/11/08 10:27:04

>>1284 の御意見については疑問を感じます。

1286

匿名さん

2018/11/08 10:48:48

土地に設置した機械式駐車場ではないか?

1287

匿名さん

2018/11/08 15:42:55

>>1286 さんは、何を言いたいのかな?

>>1286 さんは、管理組合が法人税を申告納税しているのは間違いで、正しくは土地の所有者(=区分所有者)が申告納税するのが正しいといっているように思えます。 そうすると、税理士や税務署はとんでもない間違いをしていることになってしまいますが、そのように言いたいのでしょうか?

1288

miya

2018/11/08 21:12:44

>>1284 :住民板ユーザーさん3

>>1285 :匿名さん

>>1284 :住民板ユーザーさん3 と同じです。

1289

miya

2018/11/08 22:00:43

マンション管理組合以外の例でご説明しましょう。

1290

匿名さん

2018/11/09 00:12:08

>>1289

1291

miya

2018/11/09 06:58:10

>>1290 匿名さんの様な方は、

>>1289 の意味が分からないから、

1292

匿名さん

2018/11/09 07:33:40

>>1291

1293

miya

2018/11/09 12:03:09

>>1292 匿名さん

1294

匿名さん

2018/11/09 12:54:55

1295

miya

2018/11/10 07:16:33

>>1289 の続き

1296

匿名さん

2018/11/10 10:24:30

>>1295

1297

miya

2018/11/10 12:58:11

無知な人には分からなくても、

1298

匿名さん

2018/11/10 21:54:57

1299

miya

2018/11/10 23:25:10

管理組合の決定は多数決、議案により賛否割合が異なる。

1300

匿名さん

2018/11/11 09:41:08

>>1299

1301

匿名さん

2018/11/11 09:53:59

1302

miya

2018/11/11 13:16:23

最近この掲示板、書き込みやすく読みやすく改良されました。

1303

匿名さん

2018/11/11 19:29:18

>>1302

1304

miya

2018/11/12 07:57:18

本題から外れてしまって済みませんでした。

>>1287 匿名さん発言に戻りご検討を。

1305

miya

2018/11/16 17:53:52

基地局や駐車場外部貸の課税先で重要な事、

1306

miya

2018/11/18 22:18:24

>>1305 の様な通達は無い、したがって区分所有者所得とする、これが正しい税務処理。

1307

miya

2018/11/20 22:41:44

1308

匿名さん

2018/11/23 11:30:25

この問題の根源は、発生する所得は区分所有者の所得なのか、それとも管理組合(人格なき社団)の所得なのかと云うところに有ります。

>>1307 : miyaさんは、不動産(資産)から生ずる収益に起因する所得であるから、「区分所有者の所得であり区分所有者が確定申告をすべきである。」と主張しています。(私もそのように思っています。)

1309

miya

2018/11/23 21:36:39

>>1308 :匿名さんの助言を参考に全国の管理組合が不利益にならない税務対応が出来ます様に。

>>1308 :匿名さんの提案についてですが、

1310

miya

2018/12/08 10:57:18

1311

miya

2018/12/09 18:30:00

1312

匿名さん

2018/12/09 23:48:10

>>1310

1313

miya

2018/12/10 10:32:02

東京地裁判決をマンカン新聞を読む限りでの私見を述べます。

1314

匿名さん

2018/12/10 12:59:01

>>1313

>収益の帰属先に限定して争う必要があったでしょう。

>各賃貸収入が区分所有者から分離されて、管理組合の団体としての活動目的に沿うよう管理・保管されていることを勘案すれば、原告の所得を構成する。

>miya管理組合の場合、管理組合に留保してない、したがって管理組合資産として形成してない。

1315

miya

2018/12/10 18:31:43

>>1314 匿名さん、この様な冷静な議論は有意義と思います。

1316

匿名さん

2018/12/11 14:43:48

私は、>>1167 や、>>1308 など、いくつかの投稿をした者です。

>>593 )です。

>>535 )もvista型に含まれます。

>>376 や>>571 )に登場します。また、vista型も、申告納税を開始する前は、無申告型だったといえるでしょう。

1317

匿名さん

2018/12/11 14:46:51

(1316からのつづき)

1318

匿名さん

2018/12/11 14:50:59

(1317のつづき)

1319

匿名さん

2018/12/11 20:15:51

>>1318

1320

匿名さん

2018/12/11 20:35:04

>>1318

1321

miya

2018/12/11 20:54:00

1319:匿名さん

1322

匿名さん

2018/12/11 21:02:40

>>1321

1323

miya

2018/12/11 22:02:28

>>1322 匿名さん

1324

匿名さん

2018/12/11 22:08:07

>>1323

1325

匿名さん

2018/12/12 06:30:21

>>1321

1326

匿名さん

2018/12/12 07:43:02

出てるね。

1327

miya

2018/12/12 20:30:42

1316 ~ >>1318 匿名さん

1328

匿名さん

2018/12/12 21:51:18

>>1327

1329

miya

2018/12/13 06:24:20

>>1328

1330

匿名さん

2018/12/13 12:24:16

既に司法による決定的な法解釈が示されていますが、それでもなお、miya主張に与される方はおられるのでしょうか?

1331

匿名さん

2018/12/13 17:00:23

前から言ってるように、サブリース契約にすれば問題ない。

1332

miya

2018/12/13 20:39:51

>>1331 匿名さん、の仰せのとおりです。

1333

匿名さん

2018/12/13 23:14:29

管理組合は区分所有者から分離した存在ではないから両者の間にサブリース契約なんて成立しないよ。だって、管理組合は区分所有者全員から構成される団体(管理組合=区分所有者全員)であり、いわば一心同体なんだから。株式会社と株主のような関係なら別だけどね。

1334

匿名さん

2018/12/13 23:25:19

それともうひとつ。マンションの共用部分は区分所有者の共有に属するけれど、民法249条の狭義の共有とは異なるから、個々に貸付けなんてできないはず。

1335

匿名さん

2018/12/13 23:38:25

>>1331 さん

>>1332 で書かれている

>コインパーキング企業などはこの方法、しかしマンション管理組合と区分所有者の場合には最善策でしょうか?

1336

匿名さん

2018/12/13 23:49:03

1333は少し言い方と換えると、区分所有者全員の共有に属する共用部分を区分所有者全員(管理組合)に貸すことは単なる循環行為にすぎないということです。

1337

匿名さん

2018/12/14 00:18:03

>>1335

1338

匿名さん

2018/12/14 00:34:59

>>1337 さん

1339

匿名さん

2018/12/14 06:27:21

1340

匿名さん

2018/12/14 07:16:59

>>1338

1341

匿名さん

2018/12/14 07:37:47

携帯電話会社は管理組合と賃貸借契約を締結するので、自ずから管理組合のサブリースになる。すなわち管理組合の転貸。これだと国税は文句を言わない。

1342

匿名さん

2018/12/14 08:40:25

>>1341

1343

匿名さん

2018/12/14 08:56:46

>>1341

1344

匿名さん

2018/12/14 09:21:42

>>1342

1345

匿名さん

2018/12/14 09:52:12

他人物賃貸借は有効である。

1346

匿名さん

2018/12/14 11:05:13

管理組合が収益事業を行って、その収益を区分所有者に収取させるには、サブリース方式しかない。

1347

匿名さん

2018/12/14 11:09:31

携帯電話会社は管理組合と賃貸借契約を結ぶから、不動産を所有してない管理組合は各区分所有者から不動産を賃借するしか方法はない。だからサブリース(転貸借)になる。

1348

匿名さん

2018/12/14 11:48:19

>>1345

>他人物賃貸借は有効である。

>管理組合は共用部分等を管理する団体(区分所有法3条)であり、規約の定めや総会決議により直接的に共用部分等の使用・収益権を有する。

1349

匿名さん

2018/12/14 12:12:37

>>1346

>管理組合が収益事業を行って、・・・

1350

匿名さん

2018/12/14 13:09:45

管理組合は、組合員の共済事業以外は全て収益事業になるのじゃないか?

1351

匿名さん

2018/12/14 13:14:29

1352

匿名さん

2018/12/14 14:24:11

管理組合は区分所有者の代表名義。

1353

匿名さん

2018/12/14 17:35:22

>>1347

1354

匿名さん

2018/12/14 17:46:59

>>1348

1355

匿名さん

2018/12/14 17:48:36

1356

miya

2018/12/14 18:42:29

賃貸料は個人・法人に関係なく不動産所有者が収入計上しなければなりません。

1357

匿名さん

2018/12/14 23:38:44

>>1356

>賃貸料は個人・法人に関係なく不動産所有者が収入計上しなければなりません。

1358

miya

2018/12/15 11:25:55

>>1357 匿名さん

1359

匿名さん

2018/12/15 11:47:18

管理組合は区分所有者全員から構成される団体だから、名義上、管理組合が共用部分の貸付けをしていたとしても、区分所有者全員が貸付けしていることと同義なんだよ。だから、区分所有者と管理組合の間に賃貸借契約や特別の権利関係を付与することなく、管理組合は共用部分の貸付けができる。まず、この点を理解しろ。

1360

匿名さん

2018/12/15 12:00:08

>>1359 の一部訂正

1361

匿名さん

2018/12/15 12:19:44

>>1358

1362

匿名さん

2018/12/15 13:41:41

1363

匿名さん

2018/12/15 13:51:24

1364

匿名さん

2018/12/15 13:59:51

金沢の管理組合は脱税などしていないのにmiyaによって脱税者に仕立て上げられた。名誉毀損。

1365

miya

2018/12/15 16:35:32

脱税をしてないのであれば発言を訂正する。

1366

miya

2018/12/15 16:44:42

1365の追加

1367

匿名さん

2018/12/15 17:02:03

>>1365

1368

miya

2018/12/15 19:39:43

単なる申告漏れ程度なら5年遡って調べる事はしません。

1369

匿名さん

2018/12/15 20:21:40

>>1368

1370

匿名さん

2018/12/15 20:39:40

>>1368

1371

匿名さん

2018/12/15 21:30:25

>>1368

1372

miya

2018/12/15 22:07:10

なるほど、そう言うことですか。

1373

miya

2018/12/15 22:18:38

ところで金沢の管理組合さんは、この収入を入金の都度、区分所有者に分配(支払)していたのでしょうか。

1374

匿名さん

2018/12/15 22:35:51

1375

匿名さん

2018/12/15 22:43:29

>>1373

>ところで金沢の管理組合さんは、この収入を入金の都度、区分所有者に分配(支払)していたのでしょうか。

1376

miya

2018/12/15 23:38:45

1377

miya

2018/12/16 00:05:19

事業開始届をし納税の管理組合が殆どでしょう。

>>1307 の手続策、

>>1375 の知識では税務署との協議は無理でしょう。

1378

miya

2018/12/16 00:43:45

1379

匿名さん

2018/12/16 00:56:37

>>1376

>>1377

>区分所有者に収入の全額を即座に払い出し、区分所有者が税対応を、総会で、この議決をしている。

>その結果、管理組合に収益は発生しない。

1380

匿名さん

2018/12/16 01:38:28

結論としては、miya 氏の管理組合は無申告状態を放置しているだけで、非常に不健全なマンションである。

1381

匿名さん

2018/12/16 09:32:51

大多数の健全なページ読者からすれば、法人税の脱税をしているのはmiya氏のマンションです。そして、本当の被害者はそのマンションの住民です。

1382

匿名さん

2018/12/16 20:14:05

「金沢のマンションは脱税者です。(>>1358 )」とか、「法人税の脱税をしているのはmiya氏のマンションです。(>>1381 )というような言い合いになっていますが、」どちらも、脱税といわれる犯罪(所得税法違反や法人税法違反)には該当しないと思われます。検察が起訴して刑事裁判で有罪判決が確定して初めて、脱税ということになるのだろうと思われます。しかし、共用部分から生ずる所得については、(>>1316 ~ >>1318 )のように、租税法上非常にあいまいな部分があるので、検察庁が起訴するどころか、国税庁が検察庁に告発することさえ無いように思われます。miyaマンションは法律の即した原則的な申告をしているし、管理組合が法人税を申告しているマンションは、法で認められた例外的な申告をしているように思われます。

1383

匿名さん

2018/12/16 23:24:46

>>1382

1384

miya

2018/12/17 00:03:10

すごい論争に成ってますね。

1385

miya

2018/12/17 00:17:59

>>1384 は金沢の管理組合を指しているのではありません。

1388

匿名さん

2018/12/17 07:52:31

>>1383

>miyaの場合には・・・法人税を逃れるための行為をしているのは事実

>争点は、①管理組合が人格のない社団等に当たるか、②共用部分等の外部貸しが管理組合の行う収益事業に当たり、管理組合について収益事業から生じた所得が存在するといえるかの2点です。

>>1384

>miya管理組合が脱税ですか、であるなら昨年中に税務署から処分が下されますよ。

1390

匿名さん

2018/12/17 08:48:00

>>1388

>「脱税」というのは、刑事罰を伴う刑事事件だと思われます。

>この裁判では、最も重要な争点が欠落しています。

>それは、【共用部分の貸貸の収益は誰に帰属するか】ということです。

>miya管理組合が脱税ですか、であるなら昨年中に税務署から処分が下されますよ。との記述は、その通りではないでしょうか。

1391

匿名さん

2018/12/17 09:28:10

>>1388

1392

匿名さん

2018/12/17 10:23:24

>>1391

1393

匿名さん

2018/12/17 12:27:02

>>1392

1394

miya

2018/12/17 16:05:14

売上を税務申告しない、これは脱税行為です。

http://www.kfs.go.jp/service/JP/93.

1395

miya

2018/12/17 16:07:54

1396

匿名さん

2018/12/17 16:25:19

[No.1386~本レスまで、スレッドの趣旨に反する投稿のため、いくつかの投稿を削除しました。管理担当]

1397

匿名さん

2018/12/17 16:51:58

>>1394

1398

匿名さん

2018/12/17 21:27:31

>>1397 匿名さん

1399

匿名さん

2018/12/17 22:41:43

1400

匿名さん

2018/12/17 22:46:45

>>1398

1401

miya

2018/12/17 22:52:56

1402

匿名さん

2018/12/17 23:03:25

>>1394

1403

miya

2018/12/18 09:55:12

>>1394 の前半部分の説明が >>1401 これが解らない?

1404

miya

2018/12/18 23:12:57

管理規約条項からこの組合が収益事業を行なった場合は法人税の対象。

1405

miya

2018/12/19 18:05:11

管理組合主張にも、不服審裁決にも矛盾がある。

1406

匿名さん

2018/12/19 18:08:47

ここに投稿しているも皆さんは、>>1395 に記載されているURLの記事(平成25年10月15日裁決)を全部読んだのでしょうか。読んでみると、国税不服審判所が区分所有法を理解していないことが良く判ります。

1407

匿名さん

2018/12/19 22:08:38

>>1406

>裁決は確定判決のような国民に対する強制力を有するものではないと思われます。